Чудо капитализации

Чудо капитализации

Капитализация – это превращение прибавочной стоимости в капитал. Или другими словами, это получение дохода не только на основной капитал, но и на проценты, полученные от этого же капитала.

Это одно из определений понятия «капитализация». Именно то, которое интересно нам в данный момент. Эту же капитализацию другими словами называют «сложным процентом».

Капитализация, или сложный процент, – это действительно сильная вещь. Она способна сделать миллионером или даже миллиардером кого угодно. А самое главное, капитализация – это инструмент, подходящий для арсенала инструментов стратега. Результат – наилучший, с меньшей затраченной силой!

Но важно понимать, что яркий и сильный эффект от капитализации достигается на длительных промежутках времени.

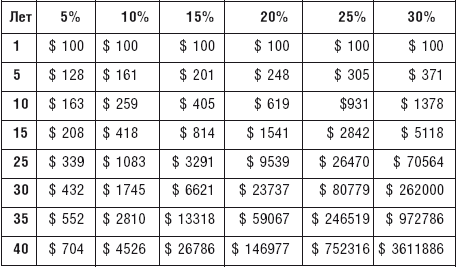

Обратите внимание, в какую сумму превращаются $100 при разной процентной ставке за различные промежутки времени, при ежегодной капитализации.

Обратите внимание, как $100 через 30 лет при доходности 15 % годовых, превращаются в $6 621. Начальная сумма $100 теряется в итоговом результате. А, к примеру, $100 при 20 %-ной доходности через 30 лет превратится в $23 737.

Разовые вложения $100 под 25 % годовых в течение 40 лет превращаются в $752 316. И это не просто теоретические подсчеты. Это исторический факт. Уоррен Баффет, основатель фонда Berkshire Hathaway, о котором мы уже говорили, позволил вкладчикам за 40 лет превратить $100 в $500 000. Это приблизительно 24,5 % годовых.

Вот еще один пример. Допустим, вы в 15 лет вложили $100 под 20 % годовых. К вашим 60 годам $100 превратятся в $365 726. Неплохая сумма для спокойной жизни на пенсии, согласны? Да только большинство людей, понимая эти вещи, не делают их потому, что сложно ждать, когда курочка снесет золотое яичко. Проще «раздербанить» ее после первого десятка!

Две приведенные выше таблицы составлены по принципу ежегодной капитализации и разового вложения.

А теперь представьте, что у вас вчера родился ребенок. Он вырастет, и ему будет необходимо получать образование, где-то жить, с чего-то начинать жизнь. Как вы это видите? Времена бесплатного образования подходят к концу. Распределение после учебных заведений практически отсутствует. Жильем государство уже толком никого не обеспечивает, кроме военных. И то наверняка сами знаете, что такое жилищные сертификаты…

Допустим, что вы предусмотрительный родитель и понимаете, что ребенок со стартом может сделать намного больше, чем ребенок без старта. И принимаете решение до его совершеннолетия инвестировать по $100 ежемесячно для создания начального капитала.

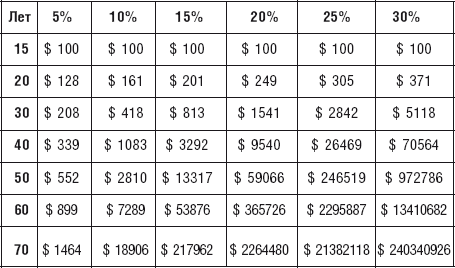

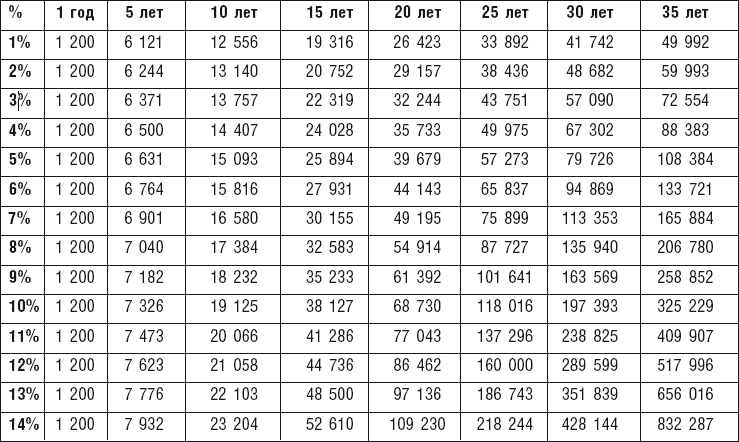

Посмотрите таблицу:

Допустим, с самого рождения ребенка вы начали инвестировать $100 ежемесячно, что составляет $1200 в год, и размещать их под 5 %. Тогда к 18-летнему возрасту ребенка капитал составит $33 758. Если процентная ставка будет составлять 10 %, то капитал к 18 годам будет уже $54 719. При 15 % годовых капитал составит $91 003.

Далее капитал можно использовать по-разному. Можно часть пустить на образование, а часть продолжать инвестировать. Тогда к окончанию обучения ваш ребенок будет иметь приличный старт. Как в виде наличных, так и в виде любых других активов, которые вы сможете приобрести на эти деньги, к примеру, жилье.

А если продолжать инвестирование, не изымая капитала, при вложениях под 15 % годовых, то к 35 годам вашего ребенка капитал достигнет суммы $1 057 404. Миллион долларов! Представляете? Это не фантастика. Это реальность. Вы можете сделать своего ребенка богаче, чем когда-либо были сами.

Конечно, не обязательно поступать с капиталом именно таким образом – передать его ребенку. Вы можете научиться использовать его с пользой и для себя, и для всей семьи. В нашей стране только начинают появляться личные капиталы, в том числе и фамильные.

Для капитализации очень важны два момента:

1. Время.

2. Процентная ставка.

Время. Посмотрев приведенные выше примеры, вы наверняка поняли, что начинать нужно как можно раньше. Но чтобы убедиться в этом окончательно, давайте рассмотрим еще один пример.

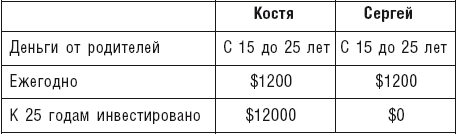

Пример. Жили два друга: Костя и Сергей. Начиная с 15 лет, родители давали каждому на карманные расходы $100 в месяц. В год это $1200. Костя понимал силу сложного процента, и все деньги, которые ему давали родители, вкладывал в фондовый рынок. Костя рассуждал так: пока я живу с родителями и учусь, я всем обеспечен. Поэтому использую шанс, и буду направлять деньги на то, чтобы создать себе задел на будущее. Сергей же считал, что, когда он закончит обучение, он будет хорошо зарабатывать, и те деньги, которые ему давали родители, он тратил очень быстро.

Так продолжалось до 25 лет. В 25 лет друзья стали вести полностью самостоятельную жизнь. К этому моменту Костя вложил в фондовый рынок $12 000, а Сергей, соответственно, за этот период израсходовал все деньги, полученные от родителей.

В 25 лет Костя сделал расчеты, в соответствии с которыми ему больше не было необходимости заниматься инвестициями в фондовый рынок, и он перестал этим заниматься. Всего было вложено $12 000.

Далее все зарабатываемые друзьями деньги тратились на их нужды. Когда Сергею исполнилось 40 лет, его родители вышли на пенсию. Сергей увидел, как им приходится жить, и какой размер имеет их пенсия.

Сергей обратился к Косте, чтобы тот рассказал ему об инвестициях, и с 40 лет стал каждый год инвестировать по $12 000 в год в фондовый рынок. Это продолжалось на протяжении 25 лет. Костя же в это время расходовал все зарабатываемые деньги. Средняя доходность фондового рынка за этот промежуток времени составила 12 % годовых.

Как вы считаете, чей капитал к 65 годам будет больше, у Кости или Сергея? Напоминаем, что Костя инвестировал в течение 10 лет в общей сложности $12 000, а Сергей инвестировал в течение 25 лет в общей сложности $300 000.

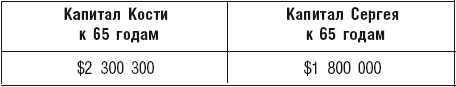

На первый взгляд, кажется, что капитал у Сергея должен быть больше, но на самом деле:

Несмотря на то, что Костя инвестировал в 25 раз меньше, чем Сергей, его капитал к 65 годам оказался больше. Такое влияние оказывает время. Неважно, как быстро вы умеете бегать, весь секрет состоит в том, чтобы выбежать пораньше!

Процентная ставка. Процентная ставка – не менее важна, чем время. Если бы вы знали, какое количество людей хранит свои деньги в банках с небольшой процентной ставкой, вы бы пришли в ужас. Также огромное количество денег хранится на счетах «до востребования». Эти деньги практически не капитализируются, так как 0,5–2 % в год практически ничего не делают для увеличения капитала.

Но знаете вы или нет, банки – это посредники. Посредники, которые используют ваши деньги для увеличения своего капитала.

Вы можете делать то же, что делают банки! Единственное – важно понять, как именно это делать и какие риски при этом вы несете. Вы в любом случае рискуете – отдавая деньги банку или используя другие инструменты. Важно знать реально, где и как может реализоваться тот или иной риск. Абсолютных гарантий не бывает никогда. Если вас кто-то «лечит» абсолютными гарантиями – будьте внимательны!

В то время, когда ваши деньги хранятся в банках под 6–8 % годовых, эти же деньги могут приносить вам 15 и 20 % в год (здесь мы не рассматриваем использование капитала в бизнесе). Разница не очень велика в рамках одного года. И более того, если деньги вам нужны в течение года, то мы рекомендуем использовать преимущественно банковские депозиты!

Но если вы создаете активный капитал в соответствии со своим финансовым планом, то посмотрите, что будет происходить с вашим капиталом, если вы будете инвестировать $100 в месяц с разной процентной ставкой. $100 в месяц = $1200 в год.

Обратите внимание, разница в 3 % при создании капитала на протяжении 35 лет изменит результат в 2 раза!!! При ставке в 5 % через 35 лет инвестирование $1200 каждый год поможет получить капитал $108 384. При ставке 8 % через 35 лет те же операции позволят получить капитал $206 780!!!

От процентной ставки на длительном промежутке времени зависит очень много! При ставке в 12 % деньги удваиваются каждые 6 лет. При 5 % деньги удваиваются только через 14 лет. При 5 % ставке через 14 лет единовременно вложенные $10 000 превратятся в $20 000. А через 30 лет будет около $40 000.

При ставке 15 % из $10 000 через 14 лет будет около $60 000. Через 30 лет – порядка $575 000.

При ставке 25 % из $10 000 через 30 лет будет около $2 000 000 (двух миллионов долларов)!

Очень большие возможности открываются при грамотной организации движения капитала. Вы не первый, кто собирается стать миллионером или миллиардером, используя возможности капитализации. Отдельные небольшие капиталы, капитализируясь в одном месте в общий капитал, помогают возводить заводы, строить новые дома, перемещать необходимые грузы из одной части планеты в другую. И при этом, участвуя в капитализации, вы получаете прибыль от этих проектов. То есть вы практически можете участвовать в бизнесе и при этом не быть предпринимателем.

У вас в каждый момент времени есть выбор: заняться своей капитализацией или участвовать в капитализации других.

Каждый в меру своего понимания работает на себя, а в меру своего непонимания работает на того, кто понимает и знает больше.

Что бы вы ни делали, вы можете использовать силу капитализации и создать свою машину денег. В противном случае всю жизнь вы будете чьей-то машиной денег.

Многие люди говорят: капитализм – это плохо! Но давайте откровенно: к примеру, находясь на Камчатке или в Мурманске, вы кушаете апельсины, бананы, мандарины, яблоки. Но они ведь там не растут, верно?! Да, они попали туда благодаря тому, что кто-то использовал свой капитал или совмещенный капитал. Согласитесь, странно отрицать то, чем пользуешься каждый день. Капитализация существовала и будет существовать. Все дело в том, что если вы ее не используете, она просто проходит мимо вас!

Мы уверены, что вы живете достойно, но подумайте, что еще вы можете сделать, используя новые инструменты капитализма. Капитализация – это ключ к реализации ваших жизненных планов. Идите вперед. Используйте капитал как поддерживающую энергию.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Новое русское чудо

Новое русское чудо Основываясь на разработках в сфере институционального управления собственностью, которые мы ведем с 1983 года, можно утверждать, что с управленческой точки зрения эта проблема разрешима. К тому же основные теоретические и практические предпосылки для

Что такое чудо?

Что такое чудо? Чудо — это достижение личностью или группой людей того, что считается невозможным. Вначале появляется мысль, затем побуждение… и действие, приводящее к цели. Достижение нереальных целей возможно; конечно, надо исключить те случаи, когда цели и методы их

Чудо: великолепное наваждение

Чудо: великолепное наваждение Много лет назад я «проглотил» «Великолепное наваждение» всего за одну ночь. Утром я твердо решил, что одержим этой книгой. Моей целью всегда было, есть и будет сделать мир, в котором живет сегодняшнее и будут жить будущие поколения, лучше. И к

Чудо: созидательное мышление

Чудо: созидательное мышление Компьютер функционирует подобно тому, как работают наши мозг и нервная система. Наш внутренний «компьютер» в тот момент, когда мы одни, может направлять наши мысли, контролировать наши эмоции и распоряжаться нашей судьбой. Для того чтобы

Чудо: наблюдение за своей жизнью

Чудо: наблюдение за своей жизнью ВАЖНО: если регулярно не следить за малейшими изменениями собственной жизни, в ней может не случиться то, чего вы ожидаете. Исходя из этого, следует ежедневно анализировать, насколько вы приблизились к желаемой цели, особенно к главной

Чудо: книга «Думай и богатей»

Чудо: книга «Думай и богатей» Причин, вынудивших вас прочитать эту книгу, множество: это желание найти идею, которая поможет вам достичь успеха в бизнесе, или решить личные проблемы, или желание найти главную цель в жизни, или установить контроль над своей судьбой… На

Фактор капитализации

Фактор капитализации Фактор капитализации недвижимости – это отношение рыночной стоимости объекта к годовому доходу, который мы можем получить от него. Этот коэффициент показывает нам, насколько эффективно недвижимость будет работать.Инвестор использует фактор

Чудо с человеческим лицом

Чудо с человеческим лицом Артем Юхин. Директор по технологии компании A4vision ТЕКСТ: Анастасия Нарышкина ФОТО: Александр БасалаевУ нас в Москве день, а у Артема в Силиконовой долине - глубокая ночь. Только вот вместо того, чтобы спать или развлекаться, Артем дает интервью. А