ГЛАВА 6 Применение специального налогового режима: ЕНВД

ГЛАВА 6 Применение специального налогового режима: ЕНВД

Система налогообложения в виде единого налога на вмененный доход для определенных видов деятельности вводится в действие законами субъектов Российской Федерации и может применяться по решению субъекта Российской Федерации в отношении видов предпринимательской деятельности, указанных в пункте 2 статьи 346.26 НК РФ, осуществляемых организациями и индивидуальными предпринимателями на территории соответствующего субъекта Российской Федерации.

Так например, Законом Московской области, принятым постановлением Московской областной думы от 17 ноября 2004 года № 1/117П были установлены виды предпринимательской деятельности, в отношении которых единый налог на вмененный доход является обязательным для уплаты. В число видов деятельности включено оказание услуг общественного питания, осуществляемое при использовании зала площадью не более 150 квадратных метров, а также осуществляемое через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

В соответствии со статьей 346.26 НК РФ по решению региональных властей на уплату ЕНВД может быть переведена такая деятельность, как „оказание услуг общественного питания, осуществляемых при использовании зала обслуживания площадью не более 150 квадратных метров по каждому объекту организации общественного питания“. То есть должно выполняться три условия:

1) деятельность является услугой общепита;

2) у фирмы есть зал обслуживания посетителей;

3) площадь зала не превышает 150 квадратных метров по каждому объекту организации общественного питания.

К услугам общепита относятся:

1) питание в ресторанах, барах, кафе, столовых, закусочных и предприятиях других типов, по ОКУН – коды группы 122100;

2) организация досуга (музыкальное сопровождение, концерты, программы варьете и демонстрация видео, предоставление прессы и настольных игр) – коды группы 122500.

То есть, по мнению чиновников, существует закрытый перечень услуг общепита, которые подпадают под ЕНВД, и состоит он только из двух пунктов. Между тем по ОКУН в группу „Услуги общественного питания“ входит гораздо больше видов деятельности. Например, изготовление кулинарной продукции и кондитерских изделий – код 122200.

Поскольку для реализации кулинарной продукции (код 122400) не требуется зала обслуживания посетителей, не подпадает под ЕНВД деятельность ресторанов, столовых, кафе, когда они реализуют свою продукцию через магазины. То же относится и к палаткам, продающим кур гриль, пончики, пирожки и т. д. По таким видам бизнеса организации должны платить налоги в общем порядке либо по упрощенной системе.

Если же организация открыла столовую только для своих работников и бесплатно выдает им талоны на обед, перейти на вмененный налог также нельзя. В подобной ситуации питание сотрудников организация оплачивает за счет собственной прибыли, следовательно, эта деятельность не направлена на получение дохода.

Для целей главы 26.3 НК РФ оказание услуг общественного питания, осуществляемых через объекты общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров по каждому объекту организации общественного питания, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется.

Если площадь зала обслуживания больше 150 квадратных метров, предприниматель (организация) платит НДС и другие „традиционные“ налоги. Или же может перейти на упрощенную систему налогообложения.

Под площадью зала обслуживания посетителей понимается площадь специально оборудованных помещений (открытых площадок) объекта организации общественного питания, предназначенных для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также для проведения досуга, определяемая на основании инвентаризационных и правоустанавливающих документов. Площадь зала обслуживания посетителей не включает в себя площадь административно-бытовых помещений и помещений для приема товаров.

Пример 18

Ресторан ООО „Разливайка“ занимает 2 этажа в арендуемом здании, на каждом этаже имеется свой зал обслуживания посетителей, при этом допустим, что площадь одного из них оставляет 80 кв. м, а площадь другого 220 кв. м. Как быть в этом случае, обязан ли ресторан перейти на „вмененку“? Если хозяйствующий субъект осуществляет услуги общественного питания через организации общественного питания, имеющие несколько залов обслуживания посетителей, то учет площади залов обслуживания посетителей в целях исчисления ЕНВД производится по совокупности всех площадей помещений (залов) такого объекта, используемого налогоплательщиком для оказания услуг общественного питания.

В рассматриваемой ситуации ресторан ООО „Разливайка“ как предприятие общественного питания не может быть переведен на систему налогообложения в виде ЕНВД.

Пример 19

Площадь зала ресторана „Плакучая ива“ – 120 кв. м. Летом ресторан получил разрешение использовать прилегающую к зданию территорию – 50 кв. м. Но в сопроводительной документации руководитель ресторана указал, что непосредственно для обслуживания посетителей будет задействовано только 25 кв. м. Остальную часть площади займет буфетная стойка.

Таким образом, общая площадь зала обслуживания посетителей составила: 120 кв. м + 25 кв. м = 145 кв. м. 145 кв. м ‹150 кв. м.

Ресторану „Плакучая ива“ не надо переходить на общую систему налогообложения и уплачивать НДС.

Общая площадь залов обслуживания определяется на основании документов, которые выдает бюро технической инвентаризации. Но достаточно, если требуемая площадь будет указана в справке БТИ.

Проверять ее и замерять вашу реальную площадь налоговый инспектор, скорее всего, не будет.

Многие бары и кафе летом устанавливают дополнительные столики на открытом воздухе (так называемые летние кафе). Площадь этих летних кафе также должна учитываться при расчете площади зала обслуживания. Бывает, что общая площадь зала обслуживания с учетом летних кафе превышает 150 квадратных метров, а без них нет.

В этом случае вы должны будете перейти с уплаты налога на вмененный доход на обычную систему налогообложения. Но только на те несколько месяцев, в которых действуют летние кафе.

Заметьте, что перейти на „упрощенку“ на эти несколько месяцев в такой ситуации вам не удастся. Дело в том, что начинать работать по упрощенной системе налогообложения можно только с 1 января.

Разумеется, переходить на уплату НДС и других „традиционных“ налогов на 3–4 месяца, а потом снова возвращаться к налогу на вмененный доход очень неудобно. Это отнимет много времени и потребует дополнительных затрат.

Этой неприятной ситуации можно избежать. Например, таким образом: зарегистрировать еще одну организацию и открыть летнее кафе под новой вывеской. Но в этом случае, во-первых, придется платить дополнительные налоги, а во-вторых, заново получать все разрешения. К тому же если в меню есть спиртные напитки, то придется получать еще одну лицензию, а это невыгодно.

Поэтому лучше заранее определить площадь, на которой собираетесь ставить столики, и проследить, чтобы вместе с площадью основного зала она не превышала 150 квадратных метров.

Абзацем 11 статьи 346.27 НК РФ установлено, что зал обслуживания „не включает в себя площадь подсобных, административно-бытовых помещений, а также помещений для приема, хранения товаров и подготовки их к продаже“.

Определить площади всех помещений можно с помощью инвентаризационных и правоустанавливающих документов. Это следует из статьи 346.27 НК РФ. Ими являются свидетельства о регистрации права собственности на здание (помещение), договоры аренды, технические паспорта на строения, поэтажные планы, экспликации и т. д.

Рассмотрим несколько ситуаций, связанных с определением площади зала.

1. Услуги оказываются в нескольких помещениях. В соответствии со статьей 346.27 НК РФ площадь зала обслуживания посетителей включается площадь всех помещений и открытых площадок, используемых для организации общественного питания. При буквальном прочтении нормы Налогового кодекса РФ нужно суммировать все площади, которые фирма использует при оказании услуг. Именно такой подход чаще всего практикуют налоговые инспекторы. Сложив площади точек питания, расположенных на разных этажах одного здания или же в разных районах города, они зачастую получают больше 150 квад ратных метров и запрещают фирме применять „вмененку“.

Насколько оправдан подобный подход?

В соответствии со статьей 346.26 НК РФ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности вводится в действие законами субъектов Российской Федерации и может применяться по решению субъекта Российской Федерации в отношении видов предпринимательской деятельности, указанных в пункте 2 статьи 346.26 НК РФ, осуществляемых организациями и индивидуальными предпринимателями на территории соответствующего субъекта Российской Федерации.

К указанным видам деятельности, в частности, относится оказание услуг общественного питания, осуществляемых при использовании зала площадью не более 150 квадратных метров.

Согласно статье 346.27 Кодекса к объекту организации общественного питания, имеющему зал обслуживания посетителей, относится здание (его часть) или строение, предназначенное для оказания услуг общественного питания, имеющее специально оборудованное помещение (открытую площадку) для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также для проведения досуга. К данной категории объектов организации общественного питания относятся рестораны, бары, кафе, столовые, закусочные.

Площадь торгового зала (площадь обслуживания посетителей) – площадь всех помещений и открытых площадок, используемых налогоплательщиком для торговли или организации общественного питания, определяемая на основе инвентаризационных и правоустанавливающих документов.

Если для осуществления деятельности в сфере услуг общественного питания заключено, к примеру, 3 отдельных договора аренды по мещений, расположенных в различных местах здания торгового центра, и при этом исходя из инвентаризационных и правоустанавливающих документов площадь каждого зала обслуживания посетителей не превышает 150 квадратных метров и в каждом зале предполагается установить отдельный контрольно-кассовый аппарат, то в этом случае арендуемые помещения рассматриваются как единый объект общественного питания, несмотря на то, что аренда каждого помещения ресторана осуществляется на основании отдельного договора аренды

Соответственно площадь зала обслуживания посетителей в целях применения главы 26.3 НК РФ должна определяться суммарно по всем точкам, расположенным в здании.

Данная позиция указана в письме Департамента налоговой и таможенно-тарифной политики Минфина РФ от 16 мая 2006 года № 03-11-04/3/260.

2. Если в зале есть сцена. Чтобы выполнить требования ГОСТ Р 50762-95, предъявляемые к ресторанам, нужно организовать для посетителей так называемую „живую музыку“. Более того, обязательно наличие эстрады и танцевальной площадки. Нужно ли платить налог и за эти метры?

Площадь сцены предприятиям общепита в любом случае надо учитывать при расчете „вмененного“ налога. Ведь она предназначена для того, чтобы артисты выступали перед посетителями. Согласно ОКУН такие услуги, как организация программ варьете, проведение концертов, относятся к услугам общественного питания (код 122500). Учитывая это, площадь сцены обязательно надо облагать ЕНВД.

Как исчислять налог на вмененный доход, зависит от вида деятельности. Причем ставка налога едина для организаций и предпринимателей и составляет 15 % от вмененного дохода.

Сумма налога на вмененный доход, который уплачивает предприниматель, не зависит ни от размера его выручки, ни от величины прибыли, а только от так называемых физических показателей – площади занимаемых помещений, количества работников. Для налогоплательщиков, оказывающих услуги общественного питания, он рассчитывается как произведение базовой доходности по услугам общественного питания, величины физического показателя, а также значений корректирующих коэффициентов:

Сумма налога в месяц = величина вмененного

дохода х К1 х К2 х 15 %,

где К1, К2 – это корректирующие коэффициенты.

Физическим показателем при расчете вмененного налога для организаций общественного питания является площадь зала обслуживания посетителей, в квадратных метрах. Базовая доходность – 1000 рублей в месяц.

Для предприятий, оказывающих услуги общественного питания через объекты организации общественного питания, не имеющие залов обслуживания посетителей, подпадающих под действие ЕНВД, с 1 января 2006 года определены предельные значения показателей базовой доходности. Физическим показателем является количество работников, включая индивидуального предпринимателя, базовая доходность в месяц составляет 4500 рублей.

К1 – устанавливаемый на календарный год коэффициент-дефлятор, учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации в предшествующем периоде. Коэффициент-дефлятор определяется и подлежит официальному опубликованию в порядке, установленном Правительством Российской Федерации. Приказом Министерства экономического развития и торговли в РФ от 3 ноября 2006 года № 360 он установлен в размере 1,241.

К2 – корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, фактический период времени осуществления деятельности, величину доходов, особенности места ведения предпринимательской деятельности, площадь информационного поля световых и электронных табло, площадь информационного поля электронных табло, печатной и (или) полиграфической наружной рекламы и иные особенности.

Для вида предпринимательской деятельности „общественное питание“ определяется значение корректирующего коэффициента К2 (К2оп), которое рассчитывается следующим образом:

К2оп = Ктп х Кмо х Кз х Кв,

где: Ктп – коэффициент, учитывающий тип организации общественного питания;

Кмо – коэффициент, учитывающий особенности ведения предпринимательской деятельности в городском округе, муниципальном районе;

Кз – коэффициент, учитывающий особенности ведения предпринимательской деятельности внутри городского округа, муниципального района;

Кв – коэффициент, учитывающий особенности осуществления данного вида предпринимательской деятельности исключительно в субботу, воскресенье и нерабочие праздничные дни (Кв = 0,6).

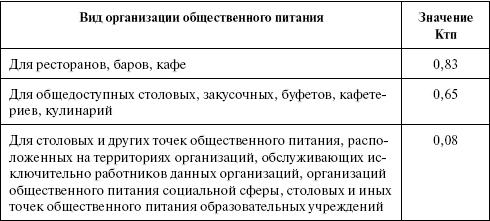

Определяются следующие значения Ктп, коэффициента, учитывающего тип организации общественного питания (табл. 16).

Таблица 16

Значения коэффициента Ктп

Как следует из вышеприведенной формулы, чтобы рассчитать налог, прежде всего нужно определить величину вмененного дохода и корректирующих коэффициентов. Корректирующие коэффициенты определяются одинаково для всех сфер деятельности. Величину вмененного дохода организации (предпринимателя) рассчитывают следующим образом. Для каждого вида деятельности в Налоговом кодексе РФ установлена своя базовая доходность (определенная сумма в рублях). Умножив базовую доходность на физический показатель (который тоже установлен для каждого вида деятельности), получим величину вмененного дохода.

Пример 20

Площадь зала обслуживания посетителей в ресторане ООО „Фруктовый рай“ равна 120 кв. м. Сумма налога на вмененный доход за месяц составит: 1000 руб. Ч Ч 120 кв. м Ч 1,241 Ч 15 % = 22 338 руб.

Пример 21

В январе 2007 года организация ЗАО „Пирожок“ решила оказывать услуги общественного питания. Для этого организация арендовала помещение с площадью за ла обслуживания 120 кв. м. Предположим, что коэффициент К2 для столовых равен 0,1, для кафе – 0,2.

Если ЗАО „Пирожок“ откроет столовую, то за I квартал 2007 года оно должно заплатить следующую сумму вмененного налога: 1000 руб. Ч 120 кв. м Ч 0,1 Ч 1,241 Ч 3 мес. Ч 15 % = 6701,40 руб. Если же ЗАО „Пирожок“ организует в арендованном помещении кафе, то ЕНВД за I квартал 2007 года составит:

1000 руб. Ч 120 кв. м Ч 0,2 Ч 1,241 Ч 3 мес. Ч 15 % = 13 402,80 руб. С точки зрения налоговой нагрузки организации выгоднее открывать столовую, поскольку в этом случае она экономит на уплате ЕНВД 6701,40 руб. (13 402,80 – 6701,40).

При этом сумма налога, исчисляемого к уплате хозяйствующим субъектом – налогоплательщиком ЕНВД, может быть уменьшена в соответствии с пунктом 2 статьи 346.32 НК РФ.

Пример 22

Кафе ООО „Кисельные берега“ оказывает услуги общественного питания. Площадь зала для посетителей составляет 80 кв. м. За I квартал 2007 года фонд заработной платы работников составил 180 000 руб. С этой суммы уплачены взносы на обязательное пенсионное страхование в размере 25 200 руб.

Предположим, что значение коэффициента К2, установленного субъектом федерации, на территории которого работает данная организация, равно 1,0. Тогда сумма вмененного дохода кафе „Кисельные берега“ за I квартал 2007 года составит: (1000 руб. Ч 80 кв. м. Ч 1,0 Ч 1,241) Ч 3 мес. = 297 840 руб. Следовательно, налог составит: 297 840 Ч 15 % = 44 676 руб.

За I квартал 2007 года кафе „Кисельные берега“ уплатило взносы на обязательное пенсионное страхование в размере 25 200 руб.

В соответствии с налоговым законодательством кафе может уменьшить сумму единого налога не более чем на 50 %.

Определим предельную величину, на которую можно уменьшить сумму налога: 44 676 Ч 50 % = 22 338 руб.

Таким образом, сумма ЕНВД, которую ООО „Кисельные берега“ должна перечислить в бюджет, составит:

44 676 руб. – 22 338 руб. = 22 338 руб., несмотря на то, что фактически перечислило взносов на сумму 25 200 руб.

Индивидуальный предприниматель может уменьшить ЕНВД не только на сумму страховых взносов, уплаченных при выплате вознаграждений работникам, но и на размер фиксированных платежей, которые он уплачивает на свое страхование.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

ЕНВД

ЕНВД При исчислении и уплате ЕНВД не имеет значения размер реально полученного дохода – предприниматель руководствуется размером вмененного ему дохода.Последний устанавливается НК РФ и заменяет другие налоги (табл. 5).Таблица 5Налоги, которые заменяет ЕНВД для ИП и

Частности режима энергосбережения

Частности режима энергосбережения Эксперимент с рецептом дает ключ к загадке, как обойти программу, заложенную на уровне генов, которую мы называем режимом энергосбережения.Если стоит выбор между задачами, которые написаны на бумаге (или экране компьютера), то взгляд

1.12. Информационный ресурс результатов работы ФНС России по зачетам и возвратам. Порядок взаимодействия налогового органа с налогоплательщиком

1.12. Информационный ресурс результатов работы ФНС России по зачетам и возвратам. Порядок взаимодействия налогового органа с налогоплательщиком Информационный ресурс результатов работы по зачетам и возвратам (далее – информационный ресурс) ведется территориальными