Прогнозные финансовые отчеты

Прогнозные финансовые отчеты

Любая повседневная деятельность должна отражаться в годовом или квартальном плане.

РИЧАРД Е. ГРИГГС

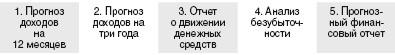

Прогнозный финансовый отчет составляется для того, чтобы показать кредиторам и инвесторам, что вы изучили свой рынок и оценили возможное соотношение прибыли и расходов. Поскольку новое предприятие не имеет учетных финансовых записей, этот анализ должен быть доскональным, критичным, логичным и доказательным, а не только предположительным. Любое противоречие будет тут же замечено и оставит негативное впечатление у кредиторов, которые могут в результате отказать вам в выдаче займа, несмотря на всю заманчивость вашего предложения. Ниже приводится пять отчетных документов, которые захотят увидеть в вашем бизнес-плане инвесторы. Эти документы должны быть представлены именно в том порядке, который показан здесь, поскольку каждый последующий документ логически обоснуется предыдущим:

Основная бюджетная терминология

Важнейшим фактором выживания всего предприятия является возможность оценить денежные потоки в любой момент времени и делать регулярные точные прогнозы. Вы должны знать, СКОЛЬКО денег вам понадобится и КОГДА они будут вам нужны, чтобы оплатить счета, создать запасы и т. д. Здесь вам пригодится терминология, которая представлена ниже.

Бюджет

Бюджет – это прогноз всех источников денежных средств и расходов. Он имеет формат годового отчета о прибылях и убытках, расписанный по месяцам. В конце года прогнозировавшиеся данные сравниваются с реальными, зафиксированными в финансовом отчете. Двумя важнейшими инструментами, использующимися для составления бюджета, являются Отчет о движении денежных средств и Прогноз доходов.

Прогноз доходов

В разделе «Прогноз доходов» учитываются все статьи доходов и расходов (включая амортизацию), что позволяет определить ежемесячную и годовую прибыль предприятия.

Прибыль – это жизненная сила экономической системы, волшебный эликсир, от которого полностью зависит прогресс и процветание. Но то, что для одного человека является источником жизненной силы, для другого становится причиной рака

ПОЛ А. САМУЭЛЬСОН, профессор экономики Гарвардского университета

Движение денежных средств

Термин «движение денежных средств» означает сумму денег, доступную для оплаты закупок и текущих счетов. В рамках определенного периода времени существует разница между поступлениями (приходящими деньгами) и издержками (расходуемыми деньгами).

Отчет о движении денежных средств

«Отчет о движении денежных средств» (который также называют «Прогнозом движения денежных потоков») оценивает ожидаемые наличные поступления с продаж и расходы на оплату счетов. Эти оценки обычно имеют еженедельный, ежемесячный или ежеквартальный график. Они повсеместно используются для определения суммы, необходимой для финансирования годовых или даже ежедневных операций.

ОБРАТИТЕ ВНИМАНИЕ. «Отчет о движении денежных средств» и «Прогноз доходов» – не одно и то же. Разница между ними определяется тем, как учитываются основные платежи и издержки. Кредитная выплата, рассматривающаяся как отток денег, включается в «Отчет о движении денежных средств», но не заносится в отчет о доходах. С другой стороны, затраты относятся к производственным расходам и включаются в отчет о доходах, а не в отчет о движении денежных средств.

ЗНАЕТЕ ЛИ ВЫ?

Мелкие предприятия, как правило, имеют ограниченные финансовые возможности и ограниченный доступ к рынкам капитала. Это заставляет их основывать свою деятельность на краткосрочных кредитах, источниками которых могут быть счета к оплате, банковские ссуды и заимствования, обеспеченные запасами и/или счетами к получению Использование любого из указанных источников сокращает оборотный капитал по причине увеличения текущих обязательств.

Анализ безубыточности

Этот инструмент помогает определить, в какой точке доходы и расходы вашего предприятия будут равны. Полученная информация позволяет спрогнозировать возможную прибыль, а также точку, в которой необходимо усилить контроль расходов.

Аренда офисов сгубила многие компании, потому что она, как и оплата сотрудников, связана с регулярными и довольно высокими расходами Но, в отличие от оплаты труда, аренда не позволяет избавиться от обязательств В условиях развития современных технологий гораздо легче оперировать в виртуальном пространстве до тех пор, пока деятельность компании и/или ее прибыль не будут диктовать необходимость централизованного размещения.

АЛЬЯНС ТЕХНОЛОГИЧЕСКИХ ПРЕДПРИЯТИЙ

Важнейшим фактором, определяющим размер и содержание годового бюджета, является бюджет предыдущего года.

ААРОН ВИЛДАВСКИ, политолог

Оборотный капитал

Собственный оборотный капитал – это разница между текущими активами и текущими обязательствами. Она определяет сумму ликвидных активов компании, с помощью которых можно расширить и улучшить операции. Желательным является положительный баланс оборотного капитала. Рабочий капитал включает в себя такие единицы, как наличные деньги, ликвидные ценные бумаги, счета к получению, запасы, счета к оплате, начисленные обязательства по заработной плате, неуплаченные налоги.

Управление рабочим капиталом, как и денежными потоками, связано более с повседневными операциями, чем с долгосрочными деловыми решениями. Политика управления рабочим капиталом во многом зависит от типов и количества текущих активов и необходимости их финансирования. Она охватывает: управление денежными потоками и запасами; кредитную политику и взыскание долгов; краткосрочные заимствования, торговые кредиты и использование других финансовых инструментов; финансирование запасов; финансирование счетов к получению.

Поскольку в среднем 40 % капитала компании обычно связано с текущими активами, решения, касающиеся рабочего капитала, существенно влияют на успех всего предприятия. Это особенно актуально для мелких фирм, которые зачастую до минимума сокращают финансирование фиксированных активов за счет лизинга, но не могут избежать финансирования запасов и других оборотных активов.

Ложные предположения могут быть очень опасны, особенно когда они основываются на логике здравого смысла, приводящей к игнорированию конкурентов

ДОКТОР ПОЛ ТИФФАНИ, бизнес-школа Хасса

В начинающих компаниях примерно раз в три недели все выдвинутые до этого предположения отвергаются и заменяются новыми.

СКОТТ МАКНЕЛИ

Не следует игнорировать предположения, которые не совпадают с вашими прогнозами

ДЖИБ ФАУЛС

Период оборота оборотного капитала

Период оборота оборотного капитала охватывает деятельность компании от первых затрат, которые она делает, чтобы произвести продукт или сервис, до момента поступлений с продаж этого продукта или сервиса (счет к оплате). Индивидуальный цикл заканчивается, когда платеж поступает в полном объеме.

Период оборота оборотного капитала (WCC) может быть вычислен по следующей формуле:

WCC = ICP + RCP,

где ICP – период оборота запасов (отрезок времени между закупкой сырья, производством товаров или услуг и продажей конечного продукта);

RCP – период оборота дебиторской задолженности (отрезок времени между продажей конечного продукта и поступлением денег по дебиторскому счету).

Период оборота денежных средств

Период оборота денежных средств – это отрезок времени между оплатой закупок и поступлением средств за реализованную продукцию. В этот период деньги не могут направляться на другие цели, поскольку заказы уже оплачены, а поступлений с продаж еще нет.

Период оборота денежных средств (CCC) может быть вычислен по следующей формуле:

CCC = ICP + RCP – PDP,

где PDP – период отсрочки платежа (это отрезок времени между закупкой сырья в кредит и оплатой его по счету).

Например, если между размещением заказа на сырье и выпуском конечного продукта проходит 35 дней, период оборота запасов составляет 35 дней. Предположим, что фирма оплачивает сырье через 25 дней после его получения. В этом случае период отсрочки платежа составляет 25 дней. Если фирма получает оплату за свой продукт или сервис через 30 дней после его продаж, то период оборота дебиторской задолженности равняется 30 дням. В данной ситуации период обращения денежных средств вычисляется следующим образом: 35 + 30–25 = 40 дней.

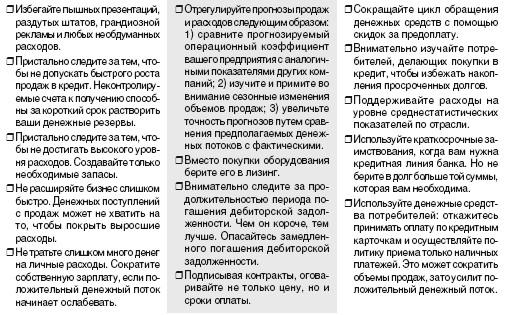

Сокращение периода оборота денежных средств. Поскольку в любом бизнесе постоянно осуществляются различные виды финансирования, цель предприятия заключается в том, чтобы максимально сократить отрезок времени, когда деньги находятся «связанными», и в результате уменьшить размер оборотного капитала, необходимого для операций. Здесь используются следующие стратегии:? сокращение периода оборота запасов путем организации собственного производства сырья, чтобы ускорить выпуск продукции? сокращение периода оборота дебиторской задолженности путем ускорения взыскания задолженностей? удлинение периода отсрочки платежа путем замедления выплат.

СОВЕТ, КАСАЮЩИЙСЯ ПЛАНИРОВАНИЯ

Делая финансовые прогнозы, вы никогда не будете обладать всей необходимой информацией Таким образом, вам придется выдвигать предположения Но если предположения окажутся нереалистичными, таким же нереалистичным будет и ваш план.

Выдвинутые предположения

Убедительность прогнозов во многом будет определять решение банкиров и инвесторов поддержать вашу идею. Логически обоснованные прогнозы превратят качественные цели и маркетинговые стратегии вашей компании в количественные результаты, которые усилят и защитят вашу позицию. Но важнее всего то, что точные прогнозы являются одним из главных факторов жизнеспособности всего предприятия. В самом деле, начальные финансовые отчеты потеряют смысл, если не будут основаны на точных цифрах и обоснованных предположениях (см. далее «Категории предположений»).

Создание раздела «Выдвинутые предположения». Раздел «Выдвинутые предположения» может использоваться для того, чтобы детализировать и обобщить важные количественные данные, содержащиеся в вашем финансовом отчете. Начните с перечисления основных статей отчета. Здесь же укажите результаты оценки, проценты, коэффициенты и кратко объясните, как вы получили эти цифры (см. примеры далее и в разделе «Рабочие листы 25-го дня»). Раздел «Выдвинутые предположения» лучше писать после подготовки финансовых отчетов, когда вы уже определили и выверили все цифры. Представьте предположения объемом 1–2 параграфа:

1) в виде обобщений в начале «Финансового плана» или «Прогнозного финансового отчета»; либо

2) в виде объяснений в конце финансового отчета или плана; либо

3) в виде объяснений в разделе «Дополнительные документы».

Стратегии выдвижения предположений. А. Записывайте предположения, как только вы их формулируете. При подготовке отчетов письменно фиксируйте все предположения вместе с объяснениями. Б. Выбирайте наибольшее из всех значений для определения размеров долгов или расходов. Будьте консервативны. Оцените постоянные операционные расходы путем изучения деятельности аналогичных предприятий. Оцените переменные издержки в процентах от продаж. Выясните средние торговые наценки поставщиков и средние торговые наценки по данным отраслевых торговых ассоциаций. Оцените затраты на заработную плату путем умножения ставки на 1,3–1,6, чтобы включить сюда медицинские страховки и льготы. В. Всегда выбирайте наименьшее из всех значений для определения стоимости активов и размера доходов. Оцените объемы продаж или рыночную долю путем сокращения ее до наименьшего значения, которого вы сможете достичь, а затем разделите полученный результат на 2 или 3. Г. Будьте всесторонни. Представьте худший, усредненный и наилучший сценарии развития событий.

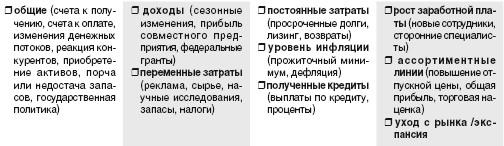

Категории предположений

Пример выдвинутых предположений

Финансовые прогнозы деятельности [название компании] основываются на предположении о том, что наши [доходы, прибыли] достигнут $[XX] в течение [лет, месяцев]. Мы ожидаем, что начальная рыночная доля для [продукта, услуги] составит $ [XX] или [XX] % и что к концу первого [квартала, года] она возрастет до $[XX]. Мы ожидаем, что расходы, включая трудовые, материальные и производственные издержки, возрастут в соответствии с общим уровнем инфляции, составляющей [X] % в год [укажите научный источник прогноза инфляции]. Новое оборудование позволит нам сократить расходы на [X]% и увеличить прибыль на [X]%. Стоимость поставок уменьшится на [X]% за счет [скидок на предварительную оплату].

Формулируя убедительные финансовые предположения, вы создадите эффективный бизнес-план.

ЛИНДА ПИНСОН. Анатомия бизнес-плана

Прогноз доходов на 12 месяцев

В разделе «Прогноз доходов на 12 месяцев» указываются продажи и поступления, коммерческие расходы, общая прибыль, затраты, чистая прибыль за целый год. Все указанные показатели могут быть выражены в процентах к продажам, что облегчит их ежегодное сравнение.

Общие термины, использующиеся в отчетах о доходах

Валовой доход – все доходы, включая валовой объем продаж, доходы в виде процентов, дивиденды и от других источников.

Валовой объем продаж – общие доходы с продаж Сюда не включаются другие доходы (такие, как дивиденды ипроценты).

Себестоимость проданной продукции – все прямые затраты на проданные продукты или услуги.

Валовая прибыль – деньги, которые у вас остаются после вычета себестоимости проданной продукции из валового объема продаж.

Операционные расходы – все постоянные и переменные затраты, связанные с поддержкой продукта или услуги, включая расходы на продажи, маркетинг, управление, администрирование и амортизацию

Расходы на амортизацию – способ отражения снижения со временем стоимости таких активов, как грузовики и здания.

Будьте готовы к тому, чтобы решительно защищать свои предположения на встрече с банкирами и инвесторами. Им нужно будет убедиться в точности и реалистичности ваших цифр.

Используйте прогноз доходов на 12 месяцев для создания прогноза доходов на три года. Используйте оба этих документа для составления прогноза поступления денежных средств и анализа безубыточности.

Пример прогнозов и предполагаемых продаж и доходов

Прогноз продаж выражается следующими цифрами:

Возвраты товара и скидки составят 5 % от общих продаж. Этот прогноз основывается на операционных коэффициентах [источник]. Мы предлагаем потребителям, совершающим покупки в кредит, количественные скидки плюс скидки за погашение кредита раньше срока.

Кэш – это король бизнеса.

РОБЕРТ МАКСВЕЛЛ, главный исполнительный директор

Даже остановка производства не позволяет избежать расходов.

КАТО СТАРШИЙ

Себестоимость проданной продукции возрастет на 0,25 % в месяц или на 3 % в год согласно прогнозируемому уровню инфляции [источник].

Перевозки будут оплачиваться потребителями.

Подготовка прогноза доходов на 12 месяцев

Прогноз доходов на 12 месяцев является ценным инструментом планирования и менеджмента, помогающим контролировать и отслеживать деятельность предприятия. Пользуясь им, вы сумеете заранее определять ежемесячные и годовые доходы компании, основываясь на обоснованных предсказаниях уровня ежемесячных продаж, издержек и расходов. Прогноз доходов на 12 месяцев аналогичен прогнозу движения денежных средств за тем исключением, что в нем учитываются ВСЕ расходы и доходы (а не только расходы и доходы наличных денег), а также амортизация. Практическое значение данного прогноза выявляется, когда он сравнивается с реальными результатами. Это сравнение помогает вам более точно определять будущие показатели и вносить коррективы, чтобы устранять возникающие проблемы. «Прогноз доходов на 12 месяцев» (образец которого представлен в «Рабочих листах 25-го дня») составляется в 13 этапов:

Выяснение среднестатистических показателей по отрасли. Среднестатистические индустриальные показатели служат эталоном, с которым сравниваются расчетные доходы и расходы. Информацию о них предоставляют торговые ассоциации, бухгалтерские фирмы и банки. Кроме того, в библиотеках могут храниться документы, в которых содержатся статистические данные. Все легче становится находить их в Интернете.

Общие термины, использующиеся в отчетах о доходах

Операционная прибыль – деньги, которые остаются у вас после вычитания операционных расходов из валовой прибыли.

Затраты на выплату процентов – деньги, которые вы платите кредитору, одолжившему вам капитал.

Прибыль до налогообложения – включает другие доходы минус затраты на выплату процентов кредиторам.

Чистая прибыль / чистый доход – прибыль после уплаты налогов.

Прогноз валового объема продаж (или валового дохода). Реалистично оцените общее количество единиц продукции, которое вы планируете продавать ежемесячно по ожидаемым ценам. Не забудьте вычесть расходы, связанные с возвратами, скидками и уплатой налогов с продаж.

Определение себестоимости проданной продукции. Оцените все прямые расходы, связанные с продажей товаров или услуг. Определите, сколько вы потратите на создание запасов (включая перевозку и сырье), а также прямые расходы на обеспечение сервиса (прямые трудовые затраты, оплата услуг сторонних организаций и специалистов, покупка материалов, транспортные расходы). Себестоимость реализованной продукции часто выражается в процентах к продажам. Опять же, сравните полученные цифры со среднестатистическими коэффициентами, чтобы убедиться в реалистичности прогнозов.

Расчет валовой прибыли. Чтобы вычислить валовую прибыль, нужно вычесть себестоимость реализованной продукции из месячного валового объема продаж. Например, если среднестатистический коэффициент по отрасли составляет 59,9 %, а ваши январские валовые объемы продаж – $100 000, то в январе вы получите валовую прибыль в размере $40 600.

Оценка переменных (контролируемых) и постоянных издержек. Вычислите все непрямые расходы, связанные с продажей продуктов или услуг. Включите сюда амортизацию (переменные издержки, многие из которых вы можете контролировать, меняются вместе с объемами продаж, тогда как постоянные издержки остаются неизменными).

ОБРАТИТЕ ВНИМАНИЕ. Вы можете снижать стоимость активов путем амортизации всех единиц оборудования, мебели, офисной техники, транспортных средств дороже $100[35].

В общем, это можно делать путем деления стоимости каждого внеоборотного актива на количество месяцев, предусмотренных сроком их службы. Для того чтобы получить более новую и полную информацию об амортизации, обратитесь к бесплатным публикациям или проконсультируйтесь в своей налоговой инспекции.

Расчет операционной прибыли. Отнимите общие операционные расходы из валовой прибыли.

Прогноз других доходов и расходов. Другие доходы и расходы обычно вычисляются в конце составления отчета о доходах, чтобы облегчить анализ этих элементов, имеющих большое значение.

Определение чистой прибыли до уплаты налогов. Чтобы вычислить чистую прибыль, нужно вычесть другие операционные расходы из операционной прибыли и прибавить другие доходы (этот показатель называют еще «чистой прибылью до уплаты налогов»).

Оценка налоговых платежей. Включите сюда все федеральные, региональные, местные налоги.

Расчет чистой прибыли после уплаты налогов. Отнимите налоговые платежи из чистой прибыли (чистый доход после уплаты налогов).

Итоговые месячные колонки. Суммируйте продажи и расходы каждого месяца, указанные в таблице.

Расчет показателей доходов и расходов в процентах к валовому объему продаж. Сравните полученные результаты со среднестатистическими отраслевыми процентами в первой колонке, используя следующую формулу:

Годовой процент = [Прогнозируемое значение каждого показателя / годовой валовой объем продаж] х 100 %.

Сравнение прогноза доходов на 12 месяцев с фактическими объемами продаж и расходами. Используя ежемесячные записи, составьте второй отчет о доходах на 12 месяцев на основе фактических результатов. Этот заключительный этап наиболее важен во всем процессе. Как владелец бизнеса, оценивайте любую обратную связь на вес золота.

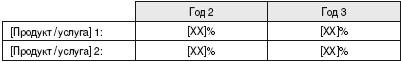

Прогноз доходов на три года

Прогноз доходов на три года определяет ваши доходы и неизбежные расходы (например, на амортизацию) на ближайшие 3 года осуществления хозяйственной деятельности (обратите внимание на соответствующие таблицы в разделе «Рабочие листы 25-го дня»). Чтобы вычислить предполагаемые результаты первого года, воспользуйтесь прогнозом доходов на 12 месяцев. Основывайте вычисления второго и третьего года на этих цифрах, а также прогнозах увеличения или сокращения расходов (вследствие инфляции или рыночных изменений) и прогнозе роста продаж. Не забудьте включить сюда все выдвинутые вами предположения.

Увидев, как человек обращается с деньгами, можно точно определить его харатер и оценить, как он делает деньги и как расходует их.

ДЖЕЙМС МОФФАТТ

К несчастью, мелкие предприятия регулярно испытывают финансовые проблемы Сталкиваясь с этими проблемами, владелец бизнеса должен адекватно оценить свою ситуацию Прежде всего, ему нужно понять причину нехватки денежных средств.

С Д ХЕЙНЕН, вице-президент по финансированию малого бизнеса Коммерческого банка Техаса

Отчет о движении денежных средств

Отчет о движении денежных средств, который также называют Бюджетом денежных потоков, является главной составляющей любого бизнес-плана. Это единственный инструмент, с помощью которого вы можете убедиться в том, что сумеете выполнить свои обязательства и показать кредиторам, что у вас есть достаточно денежных средств на то, чтобы погасить кредит. Отчет о движении денежных средств определяет, когда ожидаются поступления, сколько денег будет получено, когда их нужно заплатить и какая в точности сумма нужна на то, чтобы покрыть все расходы. Прежде всего, он помогает нарисовать ясную картину ежемесячных поступлений и расходований денежных средств на будущий год, а также оценить сумму, которой вы будете располагать после уплаты налогов.

Подготовка отчета о движении денежных средств

Прогноз движения денежных средств помогает заранее определить объем денежных поступлений и расходов так, что в конце каждого месяца вы могли бы знать, сколько денег вам следует или не следует заплатить по счетам (см. рекомендации, помещенные ниже). Подготовка Отчета о движении денежных средств осуществляется в три этапа.

Первый этап. Оцените объемы продаж и все возможные поступления. В качестве ориентира может использоваться статистика продаж аналогичных компаний за предыдущий год. Не забудьте учесть сезонные изменения спроса, которые влияют на объемы продаж по месяцам (см. «Источники денежных средств» в разделе «Рабочие листы 25-го дня»).

Второй этап. После оценки денежных поступлений из различных источников определите расходы, которые необходимы для достижения запланированного уровня продаж. Операционные расходы могут быть выражены в долларах или в процентах к продажам (в виде операционного коэффициента). Операционные коэффициенты по отрасли публикуются торговыми ассоциациями (см. таблицу «Расходы денежных средств» в разделе «Рабочие листы 25-го дня»).

Третий этап. Произведите вычитание прогнозируемых расходов денежных средств из доходов. Оставшаяся сумма будет указывать на положительный или отрицательный денежный поток. Положительный денежный поток в конце года является хорошим показателем, особенно если наблюдался в течение всех 12 месяцев и генерировал высокую прибыль. Но это маловероятно. Большинство начинающих компаний на первых этапах имеют отрицательный денежный поток и лишь спустя некоторое время (в лучшем случае через несколько месяцев) достигают точки безубыточности операций. Отрицательный остаток денежных средств является плохим показателем, если у вас нет значительных финансовых резервов, инвесторов с глубокими карманами и/или доказательств того, что денежный поток станет со временем положительным.

Для меня самое главное – не сколько у меня денег, а как они работают.

ДЖ.ПОЛ ГЕТТИ

Бюджет говорит нам о том, чего мы не сможем достичь, но он не способен удержать нас от покупки «недостижимого».

УИЛЛЬЯМ ФЕЗЕР

ОБРАТИТЕ ВНИМАНИЕ. Отчет о денежном потоке должен отражать ТОЛЬКО операции. Все перечисленные здесь доходы и расходы должны быть связаны с фактическими поступлениями с продаж и денежными затратами. Не рассматривайте в этом отчете амортизацию, имидж бренда и другие неденежные статьи. Неоплаченные счета (например, контракты о поставках) влияют на денежный поток только в тот момент, когда они фактически оплачиваются. Включайте счета к получению и счета к оплате только в том случае, если они будут оплачиваться в отчетный период.

Подготовка бюджета денежных потоков на 12 месяцев

Прогнозы денежных потоков лучше всего составлять в крупноформатной таблице. Это не только позволит изменять переменные и прогнозы и автоматически вычислять результаты, но и приучит вас регулярно фиксировать расходы. В качестве образца можете использовать пример, представленный в конце раздела «Рабочие листы 25-го дня», либо создайте собственный формат, соответствующий вашим потребностям. Чтобы подготовить отчет о движении денежных средств, последовательно выполняйте изложенные ниже рекомендации (имеет смысл отдельно представить наихудший, усредненный и наилучший сценарии):

1.? Прогнозный отчет. Отметьте этот пункт, если вы готовите гипотетический отчет о движении денежных средств.

? Фактический отчет. Отметьте этот пункт, если вы готовите отчет, основанный на реальных результатах. Он поможет вам составить более точные прогнозы в будущем.

? Тип отчета. Укажите, какой сценарий отражает прогноз: наихудший, усредненный или наилучший.

2. Начальный БАЛАНС ДЕНЕЖНЫХ СРЕДСТВ. Начните с первого месяца работы вашего предприятия (имеется в виду первый месяц финансового года). Укажите в балансе размер начального капитала или имеющихся наличных денег, оставшихся после окончания предыдущего месяца (включите сюда также начальный денежный баланс, резервный капитал или сумму, находившуюся на банковском счете в первом месяце). Если вы не знаете точную цифру, вычислите ее.

ОБРАТИТЕ ВНИМАНИЕ. Если ваше предприятие только начинает свою работу, сделайте прогнозы по результатам исследования рынка и тенденций отрасли. Если ваше предприятие уже действующее, используйте предыдущие финансовые отчеты.

3. ПОСТУПЛЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ. Оцените все доходы, которые ваша компания ожидает получить в течение предстоящего месяца (при необходимости используйте операционные коэффициенты, вычисленные для данной отрасли).

А. Продажи за наличные. Оцените все доходы, которые компания ожидает получить с продаж товаров или услуг. Включите сюда оплаченные счета и поступления с кредитных карт. Исключите счета к получению, если деньги еще фактически не получены. Также исключите принятые заказы и счета-фактуры, по которым деньги еще не поступили. При необходимости разбейте данный раздел на несколько подразделов в зависимости от актуальности информации (например, «продажи аксессуаров» или «продажи обуви»).

ОБРАТИТЕ ВНИМАНИЕ. Основным источником поступления денежных средств вашего предприятия будут продажи. Но их объемы будут варьировать по месяцам в результате сезонного изменения спроса и воздействия других факторов. Таким образом, здесь необходимо рассчитать, позволят ли месячные продажи покрыть расходы за этот же период. Учтите, что расходы прогнозируются легче и точнее, чем объемы продаж. Но поскольку прогнозы продаж имеют решающее значение для успеха всего предприятия и к тому же часто оказываются неточными, вам будет нужно провести серьезное исследование и соблюсти дополнительные меры предосторожности, чтобы ваши данные оказались обоснованными.

Б. Погашение дебиторской задолженности. Оцените сумму, которую ожидает получить компания за продажи в кредит. В некоторых отчетах этот раздел разбивается на три подраздела:

1) поступление платежей за продажи, совершенные в прошлом месяце; 2) поступление платежей за продажи двухмесячной давности; 3) погашение задолженностей за продажи, совершенные более двух месяцев назад. Такая структура имеет смысл, если большая часть продаж осуществляется в кредит.

В. Доход от процентов. Оцените процентный доход инвестиций, акций и банковских депозитов.

Г. Продажа внеоборотных активов. Если вы планируете продажу каких-либо внеоборотных активов (например, автомобиля, здания, офисной мебели), оцените сумму, которую вы ожидаете за них выручить.

Д. Получение кредитов. Укажите кредиты, которые вы планируете получить в течение этого месяца.

Е. Другие источники поступлений денежных средств. Оцените другие источники денежных средств, которые вы ожидаете получить в этом месяце. Включите сюда, например, доходы с аренды, сумму, вырученную с продажи акций, выплату дивидендов по акциям.

СОВЕТЫ, КАСАЮЩИЕСЯ ПОЛУЧЕНИЯ ПРИБЫЛИ

Человек, не знающий, откуда придет его следующий доллар, обычно не может сказать, куда ушел его последний доллар.

Недостаток денежных средств может быть обусловлен неправильно вычисленной торговой наценкой, мелкими кражами и ошибками в налоговых декларациях.

Накопление дебиторской задолженности может уничтожить ваше предприятие Даже если вы станете получать прибыль уже на первых этапах, у вас может не хватить денежных резервов до того момента, когда покупатели фактически заплатят вам И это способно вышвырнуть вас из бизнеса и полностью разорить, так что у вас не останется даже цента на то, чтобы создать товарные запасы на следующий месяц.

4. РАСХОДОВАНИЕ ДЕНЕЖНЫХ СРЕДСТВ. Спрогнозируйте все постоянные и контролируемые расходы на следующий месяц. Включите сюда все выписанные чеки, помня о том, что если вы в январе выписываете чек на годовую страховку, расходуемая сумма должна быть занесена в январскую колонку, и более ничего с этим документом не нужно делать до конца года (эта процедура будет выглядеть иначе, когда вы будете фиксировать платеж в бухгалтерских записях). Некоторые единицы расходов, перечисленные ниже, могут не соответствовать вашему бизнесу, другие, возможно, пропущены. Добавляйте или пропускайте при необходимости. Постарайтесь перечислить все категории расходов, актуальные для вашего бизнеса, и соотнесите их с вашей бухгалтерской системой.

ОБРАТИТЕ ВНИМАНИЕ. Неоплаченные счета, чеки и бланки заказов, присланные поставщиком, не являются расходованием денежных средств. Чек, оплаченный банком путем снятия денег с вашего счета, следует отнести к расходам. Помня все это, вы сумеете составить корректный прогноз денежных потоков. Не забудьте, что амортизация станков, зданий, оборудования, мебели и других фиксированных активов не включается в бюджет денежных потоков.

Я трачу на аренду 7 % от валовых продаж, на закупку продуктов – 30 %, на оплату труда – 27 %. Другие расходы составляют 10 %. Остальное – прибыль Большая часть времени у меня уходит на сокращение и контроль расходов на закупку продуктов и оплату труда, а также на управление людьми

ВЛАДЕЛЕЦ РЕСТОРАНА «EDMONTON»

В сложных ситуациях мы склонны целиком полагаться на планирование и прогнозы, недооценивая при этом значение случайных факторов внешней среды Игнорирование этих факторов способно вызвать иллюзию контроля.

ХИЛЛЕЛ ДЖ ЭЙНХОРН

A. Создание товарных запасов и закупки сырья. Вычислите расходы на создание товарных запасов, которые вы будете перепродавать в течение месяца. Включите сюда также закупки сырья и составляющих, необходимых для производства продуктов, которые вы намерены продавать. Возможно, вам имеет смысл разбить этот раздел на несколько подразделов по категориям ключевых единиц, что позволит точнее контролировать расходы.

Б. Зарплаты сотрудников. Оцените все базовые зарплаты, а также сверхурочные или бонусы. Возможно вам придется выделить в этом разделе несколько категорий – затраты на оплату труда, связанные с администрированием, производством и продажами.

B. Оплата больничных, отпусков и страховок, налог на заработную плату. Вычислите расходы, связанные с оплатой больничных, отпусков, медицинских страховок, со страхованием по безработице и налогом на заработную плату. Полученная сумма обычно составляет от 10 до 45 % от зарплат сотрудников.

Г. Оплата внешних специалистов и услуг. Оцените расходы (если они есть), связанные с приглашением внешних специалистов и оказанием внешних услуг вашему предприятию, а также с консультированием и услугами других организаций.

Д. Оборудование и расходуемые материалы. Вычислите расходы на закупку офисного и производственного оборудования (оно приобретается для производства, а не для перепродажи).

Е. Ремонт и обновление помещений. Определите расходы на периодический ремонт и обновление, например, на покраску и оформление помещений.

Ж. Реклама. Оцените расходы на рекламу ваших продуктов или услуг. Эта сумма должна быть достаточной для поддержания продаж.

З. Автомобили и поездки. Вычислите расходы, связанные с использованием транспортных средств компании (если они есть). Включите сюда оплату парковки, заправки (газом или бензином), технического обслуживания и страховки.

И. Транспортировка и доставка. Определите расходы, связанные с транспортировкой, доставкой, почтовой пересылкой и фрахтом.

К. Юридические и бухгалтерские услуги. Оцените расходы на оплату юридических и бухгалтерских услуг.

Л. Оплата аренды и лизинга. Вычислите расходы на аренду и лизинг. Фиксируйте платежи только тогда, когда вы их вносите. Если вы платите раз в три месяца, фиксируйте это так же раз в три месяца. Не делите такие платежи по месяцам, как вы сделали бы это, прогнозируя доход.

М. Телефон. Определите расходы на оплату телефонной линии, в том числе на оплату междугородных переговоров и Интернета.

Н. Коммунальные услуги. Суммируйте оплату за воду, отопление, электричество.

О. Страховка. Оцените, какая сумма вам понадобится, чтобы застраховать собственность предприятия и его продукцию. Включите сюда страхование от пожара, страхование ответственности, а также медицинскую страховку сотрудников. Исключите страхование жизни владельца бизнеса, поскольку это нужно отнести к личным расходам.

П. Лицензии и разрешения. Вычислите расходы на оплату лицензий и разрешений.

Р. Уплата процентов. Определите, какие проценты вы должны выплатить по кредитам, банковским овердрафтам, кредитным линиям, счетам кредиторов. Помните о том, что вы составляете бюджет денежных потоков для того, чтобы выяснить, сколько денег вам необходимо заимствовать. Но эту сумму вычислить довольно трудно. Следовательно, вы можете отложить сейчас бланк и заполнить его позже, когда вы будете владеть более полной информацией или примете более определенное решение. Конечно, в тот момент вам нужно будет обновить ваш бюджет.

Усилия без результатов теряют всякий смысл.

ДЖОЙ КОССМАН

С. Уплата налога на прибыль. Если вы только организуете бизнес, вам не понадобится уплачивать квартальные налоги до окончания финансового года. Тем не менее, вы должны заранее создать резерв для уплаты налогов.

Т. Другие налоги. Оцените налоги на недвижимость, налоги на товарные запасы, налог с продаж и акцизный сбор.

У. Другие операционные расходы. Вычислите другие расходы, которым не принято отводить самостоятельные статьи. Сюда можно отнести пошлины, подписку на периодику, затраты на упаковку, сопутствующие расходы, возникающие до открытия предприятия и оплачиваемые после начала его работы.

«Отчет о движении денежных средств» (или ваш «годовой бюджет») принесет вам больше пользы как владельцу бизнеса, если вы будете регулярно сравнивать фактические результаты с прогнозами «Бюджетный анализ квартальных денежных потоков» поможет вам сохранять контроль над операциями (см форму этого анализа, помещенную в самом конце книги). Вы можете использовать две указанные формы для того, чтобы сравнивать прогнозируемые денежные потоки с фактическими и выяснять, нужны ли вам дополнительные кредиты

Ф. Погашение основной суммы кредита. Определите ежемесячные платежи в счет погашения основной суммы любых взятых вами кредитов: на развитие производства, покупку автомобиля или ипотечные кредиты на приобретение недвижимого имущества. Например, если вы взяли $43 000 под 6 % на 5 лет на покупку земли и ваш ежемесячный платеж составляет $831,31, согласно графику платежей, вы внесете в первый месяц $516,31 в счет погашения основной суммы и $315,00 в качестве уплаты процентов. В следующий месяц вы внесете $518,89 в счет погашения основной суммы и $312,42 и т. д. Чтобы облегчить расчеты, можете объединить погашение основной суммы и уплату процентов в одну статью: «Выплата кредита».

Х. Оплата внеоборотных активов. Оцените все ежемесячные отчисления за аренду, лизинг или покупку оборудования.

Ц. Капитальные и начальные расходы. Укажите здесь начальные расходы вашего предприятия. Оцените также сумму, которую вам придется потратить в течение года на приобретение внеоборотных амортизируемых активов (покупка автомобилей, офисной мебели, компьютеров, улучшение арендованной собственности). Фиксируйте расходы, когда вы фактически оплачиваете указанные активы.

4. Личные расходы владельца предприятия. Определите сумму, которая вам нужна на личные расходы, укажите свою заработную плату, а так же случаи снятия денег со счетов компании по каким-либо причинам. Включите сюда свой подоходный налог, пенсионные отчисления, медицинскую страховку, страхование жизни, а также дивиденды, которые выплачиваются акционерам.

5. ОБЩИЕ ДЕНЕЖНЫЕ РАСХОДЫ. Суммируйте все денежные расходы за месяц.

6. ДЕНЕЖНЫЙ ПОТОК. Денежный поток вычисляется путем вычитания Общих денежных затрат из Общих поступлений денежных средств. Если у вас получается отрицательный результат, заключите его в скобки красного цвета (черный цвет для прибыли) или отметьте минусом. Если дефицит довольно крупный, вам понадобится операционный кредит, чтобы покрыть расходы. Если же у вас положительный результат, указывающий на избыточные средства, направьте их на погашение любых операционных кредитов.

ОБРАТИТЕ ВНИМАНИЕ. Некоторые владельцы и менеджеры предприятий любят включать в бюджет раздел «Кумулятивный денежный поток», который определяется путем сложения общего денежного потока текущего и предыдущего месяца.

7. ДЕНЕЖНЫЙ баланс. Денежный баланс, который также называют «конечным остатком денежных средств» или «денежным состоянием», вычисляется путем прибавления «начального баланса денежных средств» к «денежному потоку». Полученный результат автоматически переносится в следующий месяц, когда вы открываете новый начальный баланс.

8. Существенные ОПЕРАЦИОННЫЕ ДАННЫЕ. Ниже перечисляются итоговые данные, которые НЕ входят в отчет о движении денежных средств, но очень важны для принятия управленческих решений:

A. Объемы продаж. Оцените объемы продаж за месяц. Полученный результат также включает ожидаемую оплату продаж по счетам к получению. Расчетные объемы продаж имеют большое значение. Их нужно тщательно прогнозировать, принимая в расчет средства обслуживания, эффективность сотрудников и фактический покупательский спрос.

Б. Счета к получению. Этот показатель включает неоплаченные продажи в кредит, сделанные в прошлом и текущем месяце. Здесь не указываются безнадежные долги.

B. Безнадежные долги. Вы можете вычислить коэффициент безнадежных долгов, используя среднестатистические данные по отрасли. Он будет выражаться в процентах от итога счетов к получению.

Г. Наличные запасы. Этот показатель вычисляется следующим образом: Запасы, оставшиеся с прошлого месяца + Запасы, полученные в текущем месяце – Запасы, проданные в текущем месяце.

Д. Счета к оплате. Этот показатель вычисляется следующим образом: [сумма к оплате прошлого месяца] + [сумма к оплате текущего месяца] – [платежи, проведенные в текущем месяце].

Е. Амортизация. Этот показатель должен рассчитать ваш бухгалтер. Либо определите стоимость всего оборудования и разделите полученный результат на срок полезного использования.

Ж. Требуемые кредиты. Если у вас отрицательный денежный поток, определите, какие кредиты вам понадобятся.

Амортизация Эту статью оценить довольно сложно Во-первых, существует «менеджмент амортизации», когда владелец предприятия распределяет стоимость капитального актива на весь срок полезного использования, вычитая из нее ликвидационную стоимость Например, станок стоимостью $12 000 имеет срок полезного использования 10 лет и ликвидационную стоимость $2000. В этом случае годовая амортизация будет составлять $1000 согласно методу линейного списания Во-вторых, существует «налоговая амортизация» Это сумма, на которую правительство разрешает делать амортизацию и заносить ее в расходы

Пример прогноза движения денежных средств

[Мы] предполагаем, что сумеем генерировать достаточный доход с операций, который позволит нам удовлетворить нужды предприятия после получения кредита в размере $[XX]. Мы ожидаем, что денежный поток станет положительным через 5 месяцев после начала операций. Однако в нашем прогнозе мы не могли учесть среднестатистические показатели по отрасли, поскольку они отсутствуют. Расчет предполагаемых денежных потоков осуществлялся на основе нашего опыта и анализа рыночных условий. Если продажи не достигнут запланированного уровня, мы снизим объемы запасов и уменьшим или отложим другие расходы. Кроме того, могут использоваться [опишите другие стратегии].

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Финансовые вопросы

Финансовые вопросы Финансовые вопросы вам нужно контролировать с максимальным вниманием. Особенно на первых этапах необходимо выполнять все финансовые работы самостоятельно (за исключением, пожалуй, процедуры заключения договора, которая является скорее

Прогнозные финансовые отчеты

Прогнозные финансовые отчеты Любая повседневная деятельность должна отражаться в годовом или квартальном плане. РИЧАРД Е. ГРИГГС Прогнозный финансовый отчет составляется для того, чтобы показать кредиторам и инвесторам, что вы изучили

Текущие финансовые отчеты

Текущие финансовые отчеты Если ваше предприятие уже ведет деятельность в течение года или более длительного периода, укажите в бизнес-плане фактические результаты деятельности. В частности, включите сюда: 1) отчет о доходах; 2) балансовый отчет и 3) отчет о текущих активах.