Юридическая квалификация и виды хищений, совершаемых с платежными картами

Юридическая квалификация и виды хищений, совершаемых с платежными картами

Понятие, виды и способы совершения хищений в сфере оборота платежных карт

Изучение судебно-следственной практики позволило систематизировать виды и способы совершения общественно опасных деяний с использованием платежных карт и дать им уголовно-правовую характеристику.

Характерной чертой указанных преступлений является их корыстная направленность, связанная с совершением различного рода хищений, а также причинением имущественного ущерба путем обмана или злоупотребления доверием при отсутствии признаков хищения.

Так, в зависимости от обстоятельств преступления, квалифицировать хищения, совершаемые с платежными картами, можно как кражу (ст. 158 УК РФ), мошенничество (ст. 159 УК РФ), а также как причинение имущественного ущерба путем обмана или злоупотребления доверием (ст. 165 УК РФ).

«Кража» — ст. 158 УК РФ

Кража законодателем определена как тайное хищение чужого имущества.

В целом же под хищением в УК РФ понимается совершенное с корыстной целью противоправное безвозмездное изъятие и (или) обращение чужого имущества в пользу виновного или других лиц, причинившие ущерб собственнику или иному владельцу этого имущества[5]. Как кражу следует квалифицировать деяния, связанные с использованием платежных карт, в следующих ситуациях:

• Совершено хищение денежных средств из банкомата при помощи поддельной платежной карты.

• Совершено хищение денежных средств из банкомата при помощи утерянной, украденной или временно выбывшей из владения законного держателя платежной карты: так как зачастую после снятия денег платежная карта возвращается (подбрасывается) обратно. Указанное стало возможным при использовании ПИН-кода держателя карты[6].

• Хищение путем физического воздействия на банкомат.

Например, в уголовном деле № 030410864, возбужденном СУ при УВД по Липецкой области в отношении М. по факту использования «белого пластика», хищение денежных средств из банкомата было квалифицировано как тайное хищение, т. е. как кража.

Решение о квалификации деяний в пользу кражи мотивируется тем, что отсутствует лицо, которое вводится в заблуждение, объясняя это тем, что банкомат нельзя ввести в заблуждение. В связи с чем в декабре 2007 г. Пленумом Верховного Суда Российской Федерации были даны следующие разъяснения:

«Хищение чужих денежных средств, находящихся на счетах в банках, путем использования похищенной или поддельной кредитной либо расчетной карты следует квалифицировать как мошенничество только в тех случаях, когда лицо путем обмана или злоупотребления доверием ввело в заблуждение уполномоченного работника кредитной, торговой или сервисной организации (например, в случаях, когда, используя банковскую карту для оплаты товаров или услуг в торговом или сервисном центре, лицо ставит подпись в чеке на покупку вместо законного владельца карты либо предъявляет поддельный паспорт на его имя)». Таким образом, хищение чужих денежных средств путем использования заранее похищенной или поддельной кредитной (расчетной) карты, если выдача наличных денежных средств осуществляется посредством банкомата без участия уполномоченного работника кредитной организации, рекомендуется квалифицировать по соответствующей части ст. 158 УК РФ, т. е. как кражу[7].

С нашей точки зрения, такая позиция судебной власти не совсем корректна. Ошибка заключается в неполном понимании того, что банкомат является частью банковских услуг, предоставляемых банком, аналогичных тем услугам, которые оказываются сотрудниками в помещении банка. И поэтому для квалификации хищений с использованием банковских карт, где именно осуществляется данное деяние — в банкомате или торговом предприятии, — большого значения не имеет, так как определяющим признаком кражи является ее тайный характер, а мошенничества — обман. При несанкционированных держателем банкоматных операциях по поддельным или утраченным картам осуществляется авторизационный запрос. То есть у банка-эмитента через банк эквайрер запрашивается разрешение на получение определенной суммы наличных денежных средств. Если потерпевшим будет признан банк, то говорить о тайном характере хищения, т. е. о краже, некорректно. Банки прекрасно знают, что в данный момент времени по данной карте осуществляется операция получения наличных денежных средств на указанную сумму. Но о том, что эту операцию производит ненастоящий держатель карты, банк не знает. Как раз наоборот, банк на основании номера карты идентифицирует своего клиента и считает, что именно ему оказывается услуга. То есть имеет место хищение путем обмана и необходимо применять ст. 159 УК РФ. В подтверждении данной позиции можно проанализировать хищения с использованием сети Интернет или мобильных средств связи. Практика показывает, что уголовные дела возбуждаются по статье «мошенничество», а не «кража», хотя здесь, как и в случае с банкоматом, злоумышленник использует технические средства (компьютеры, мобильные телефоны и др.), которые нельзя обмануть.

Проведенное изучение судебно-следственной практики показало, что наибольшее количество от всех хищений в данной сфере совершено близкими родственниками, знакомыми и коллегами. Такие преступления были отмечены в Ставропольском крае[8], Кемеровской, Московской[9], Курганской[10], Владимирской и иных областях. Одним из примеров является уголовное дело, возбужденное в отношении Р. О. Колдунова, осужденного судом Кемеровской области по ч. 2 ст. 158 УК РФ, который, находясь в гостях у потерпевшего — своего знакомого, воспользовавшись его отсутствием, похитил платежную карту Сбербанка России «Сберкарт» и совершил по ней хищение денежных средств в банкомате с причинением значительного ущерба.

Отметим также, что признаки мошенничества в виде злоупотребления доверием могут иметь место и в случае хищения денежных средств из банкоматов с использованием подлинных карт и ПИН-кодов. Так как совершение хищений по ряду уголовных дел стало результатом злоупотребления доверием законных держателей платежных карт.

В пользу необходимости квалификации по ст. 159 УК РФ можно говорить, если деяние совершено со злоупотреблением доверия, это в первую очередь относится к категории «бытовых», «семейных» преступлений. Когда близкие родственники, сожители и другие лица, проживающие на одной территории, не предполагают, что в их отсутствие кто-то из указанных лиц может похитить деньги.

Резюмируя изложенное, отметим, что даже при отсутствии единого мнения у юристов о квалификации данного вида хищений санкции за указанные деяния, предусмотренные законодателем в ст. 158 и ст. 159 УК РФ, одинаковы.

«Мошенничество» — ст. 159 УК РФ

Следующим и одним из самых распространенных на сегодняшний день преступлений в данной сфере является мошенничество, определенное законодателем как хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотребления доверием[11].

В традиционном понимании мошеннические действия с платежными картами представляют собой:

Приобретение товаров и услуг в торгово-сервисных предприятиях с использованием поддельных платежных карт, в том числе «белого пластика».

Из практики расследования уголовных дел видно, что мошенничество выражается в непосредственном контакте с потерпевшим, либо с его представителями, либо с иными связанными с ним лицами с целью обмана или злоупотребления доверием.

В практике расследований отмечены факты интернет-мошенничеств, совершенные с использованием реквизитов платежных карт:

«Интернет-мошенничество» — ст. 159 УК РФ. Приобретение товаров в интернет-магазинах посредством использования реквизитов платежных карт законных держателей.

Перевод денежных средств законного держателя платежной карты в электронные безналичные системы финансовых расчетов в Интернете для дальнейшего их использования или обналичивания.

Хищение безналичных денежных средств со счетов держателей платежных карт посредством неправомерного использования Интернета, мобильного банкинга.

«Причинение имущественного ущерба путем обмана или злоупотребления доверием» — ст. 165 УК РФ

Завершая краткий юридический анализ хищений (ответственность за которые предусмотрена ст. 158, 159 УК РФ), совершенных при помощи платежных карт, хотелось бы обратить внимание и на ст. 165 УК РФ. По данной норме должны квалифицироваться деяния, когда совершается причинение имущественного ущерба собственнику или иному владельцу имущества путем обмана или злоупотребления доверием при отсутствии признаков хищения.

Если потерпевшей стороной будет признано торговое предприятие, которое предоставляет услуги, выполняет работы (телефонная компания, гостиница, компания по аренде автомобиля и др.), квалификации по данной статье подлежат телефонные переговоры, проживание в гостинице, аренда автомашины и многое другое, незаконно полученное за счет держателя платежной карты. Так как перечисленные действия, по сути, не образуют состава мошенничества, они должны квалифицироваться по ст. 165 УК РФ[12].

Предмет и объект данной категории преступлений

Предмет и объект мошенничества и кражи, как виды хищений имущества, совершаемых при помощи платежных карт, совпадают. Объект — это общественные отношения, на которые направлено преступное посягательство, в данном случае право собственности; предмет преступления в нашем случае, как правило, денежные средства.

Как следует из опыта расследования традиционных краж, предметом хищения является чужое имущество, которое должно быть осязаемым, как вещь. Вместе с тем к имуществу относятся и денежные средства на счетах в кредитных учреждениях, которые с точки зрения гражданского права (ст. 845 ГК РФ) являются правами требования к кредитным учреждениям, а также ценные бумаги (например, вексель) и наличные деньги, которые могут быть непосредственным предметом оборота, являясь ценными сами по себе без необходимости совершения каких-либо дополнительных действий для придания такой ценности (ст. 128 ГК РФ).

Один из ключевых вопросов при определении предмета хищения: «Похищен товар или нанесен ущерб при предоставлении услуг, работ держателю карты?»

Вместе с тем при различении объектов кражи и мошенничества необходимо обратить внимание на то, что хищение непосредственно платежных карт и платежных документов, по сути не имеющих стоимости, но предоставляющих возможность получения денежных средств, не формирует состава кражи, но является приготовлением к совершению мошенничества. Таким образом, предметом мошенничества может быть не только непосредственно имущество, но и права на него. Добавим, что если мошенничество совершено в форме приобретения права на чужое имущество, преступление считается оконченным с момента возникновения у виновного юридически закрепленной возможности вступить во владение или распорядиться чужим имуществом как своим собственным.

В практике встречаются случаи, когда завладение платежными картами, например при краже личных вещей, в ходе грабежа и разбоя, квалифицируется по ст. 158 УК РФ. Данное преступление является малозначительным, так как сами по себе платежные карты имеют небольшую материальную стоимость и в дополнение все платежные карты являются собственностью банка-эмитента, что также написано на самих картах.

Одним из дискуссионных вопросов при расследовании хищений в данной сфере является установление предмета преступления. Изначально кажется, что предметом преступления являются похищенные в торговой точке товары (телефоны, ноутбуки, телевизоры и т. п.), так как именно они остаются в распоряжении лица, совершившего хищение. Однако в соответствии с принципами осуществления безналичных расчетов с использованием платежных карт предметом хищения (до приобретения каких-либо товаров) являются денежные средства на банковском счете.

Одновременного хищения и товаров в торговой точке, и денежных средств на банковском счете быть не может.

При осуществлении хищений через банкоматы предметом посягательства являются непосредственно денежные средства банка, обслуживающего банкомат. В отношении хищений, совершаемых в торговых точках, пояснения требует вопрос, что похищается — имущество магазина либо денежные средства банка и кто должен быть признан потерпевшим. Похищенные товары или обманным путем полученные услуги (например, телефонные переговоры, проживание в гостиницах, аренда автомобилей, оплата такси и др.) также имеют денежную стоимость, так как за них по системе безналичных расчетов были переведены деньги.

Установление потерпевшего

Безусловно, потерпевшим признается лицо (либо его представитель), которому непосредственно причинен ущерб на момент окончания преступления. Наличие ущерба доказывается установлением причинно-следственной связи между действиями злоумышленника и общественно опасными последствиями.

В отличие от других случаев для сферы оборота платежных карт характерно наличие сложной системы взаиморасчетов между кредитными учреждениями и их клиентами. Однако после совершения хищения все дальнейшие возмещения и взаиморасчеты обусловлены гражданско-правовыми отношениями.

В этой связи в случае совершения хищения через банкомат и в торговой точке (в том числе через Интернет) потерпевшим может быть любой участник расчетов, так как все они вводятся в заблуждение относительно действий законного держателя карты, к тому же в результате гражданско-правовых отношений реальный ущерб, исходя из конкретных обстоятельств дела, может быть причинен любому участнику.

Как быть, если платежная карта, по которой совершено мошенничество, принадлежит иностранному банку? Здесь практика пошла по пути признания потерпевшим банка-эквайрера, так как именно его наличные денежные средства изымаются из банкомата. Более того, если банк-эмитент или банк-эквайрер застраховали свои бизнес-риски, то страховщик в соответствии с договором погасит банку-эмитенту или банку-эквайреру убытки, тем самым нивелируя вопрос их причинения и возмещения. При хищении денежных средств по платежным картам, выпущенным российскими банками, потерпевшими обычно признаются банки-эмитенты.

Безусловно банк по каждому случаю проводит проверку (например, сверяет данные о клиенте с видеозаписью с банкомата), а иногда указанные факты устанавливаются в ходе доследственной проверки, проводимой сотрудниками правоохранительных органов. Зачастую факт хищения выявляется при предъявлении кредитным учреждением суммы долга с держателя платежной карты, возникшего из-за преступных действий третьих лиц.

Признаки и содержание объективной стороны

Проведенный анализ следственной практики позволил выделить следующие виды завладения подлинными платежными картами. Платежные карты выбывают из владения законных держателей, как правило:

1) в результате кражи из квартир, из одежды, личных вещей, с рабочих мест, из автомобиля, раздевалок спортивных клубов и т. п.;

2) в результате «карманных» краж на улице;

3) при совершении грабежа или разбоя;

4) в результате их утери.

Завладеть реквизитами подлинных платежных карт мошенники могут при совершении таких деяний, как неправомерный доступ к компьютерной информации (ст. 272 и 273 УК РФ). Также реквизиты оригинальных платежных карт похищаются путем компрометации оригинальных карт (считывание реквизитов персоналом торговых точек с помощью специальных устройств — «скиммеров») либо скрытого считывания с помощью накладок на банкоматы, а также в результате действий хакеров — взломов процессинговых центров или сетей торговых предприятий.

Завладев реквизитами платежных карт, лицо совершает хищение, признаки объективной стороны которого позволяют определить его действия как мошенничество или кражу.

Практика свидетельствует, что целью завладения либо изготовления подлинных платежных карт, поддельных платежных карт или «белого пластика» является корыстный умысел, направленный на хищение денежных средств.

Объективная сторона кражи

В начале данного раздела в общих чертах дано понятие кражи, тайность совершения которой обеспечивается тем, что преступные действия должны совершаться в отсутствие владельца похищаемого имущества, а также посторонних наблюдателей. Вместе с тем кража может быть совершена с использованием маскировки.

Так, получение денежных средств из банкомата по чужой платежной карте относится к таким случаям. Помимо маскировки, относящейся к активным действиям злоумышленника, кража может быть совершена в случае беспомощного состояния потерпевшего (сон, алкогольное опьянение и др.).

Поэтому при исследовании объективной стороны хищения необходимо выявить причинно-следственную связь между реальным ущербом, причиненным собственнику или иному владельцу имущества, и действиями лица, совершившего хищение. Соответственно кража будет считаться оконченной с момента утраты собственником возможности распоряжаться своими денежными средствами.

Размер причиненного ущерба как квалифицирующий признак для рассматриваемой категории преступления определяется на общих основаниях. Однако при оценке крупных размеров хищения необходимо учитывать возможность умысла при совершении хищения в крупных размерах путем совершения ряда преступлений.

Также сложным является определение преступления как длящегося или продолжаемого.

Поэтому конкретный предмет посягательства, на наш взгляд, зависит от определения:

1) момента окончания преступления;

2) признания потерпевшего;

3) определения умысла.

4) избранного мошенником способа (банкомат или торговая точка или расчеты в сети Интернет).

Вопрос квалификации предмета хищения тесно связан с проблемой определения потерпевшего.

Результаты расследования преступлений показывают, что подавляющее большинство выявляемых преступлений, совершенных в форме снятия наличных денег через банкоматы, совершается с утерянными либо украденными ПИН-кодами и платежными картами.

Именно к этой категории относятся многие десятки уголовных дел о «бытовых кражах», в ходе которых незаконно использовались платежные карты родственников, друзей, коллег по работе и знакомых.

Из практики видно, что большинство граждан становятся жертвами своей же беспечности. Узнать ПИН-код на сегодняшний день можно, подглядев его из-за спины держателя при снятии им наличных денег через банкомат, в результате оказания помощи по снятию наличных денег через банкомат[13], зачастую ПИН-код записан и хранится в кошельке либо ином месте хранения платежной карты, в записных книжках.

Как правило, совершение хищений по платежным картам в «бытовых случаях» обычно совершается в близстоящем от места завладения самой платежной картой банкомате, либо рядом с местом проживания, отдыха или работы злоумышленника.

Отметим, что в ряде случаев для снятия денежных средств используются банкоматы банков-эмитентов, что упрощает получение необходимой информации в дальнейшем.

Объективная сторона мошенничества

Как указано ранее, способы совершения мошенничеств в сфере оборота платежных карт можно разделить на три основные группы:

Схема достаточно проста: пожилой человек всегда рад помощи, подсказке при наборе соответствующих цифр.

1) с использованием поддельных платежных карт, в том числе «белого пластика», путем совершения покупок в магазинах и снятия денежных средств через банкоматы;

2) с использованием похищенных, найденных подлинных платежных карт путем снятия денежных средств в банкоматах, покупок в магазинах;

3) с использованием реквизитов подлинных платежных карт для совершения операций через Интернет;

Существенно также то, что совершение мошенничества путем снятия наличных денег в банкомате по подлинным платежным картам, полученным в распоряжение обманным путем, не отличается от совершения краж, в то время как совершение мошенничеств при покупке товаров имеет свои особенности.

К случаям обмана и злоупотребления доверием относится также сговор с персоналом. Характерно, что в случае использования поддельных документов с подлинной платежной картой злоумышленник очень часто выдает себя за иностранного гражданина и, рассчитывая на неподготовленность персонала магазина, предъявляет поддельные документы, которые не могут использоваться для его идентификации в России, например права на вождение автомобиля.

Магазинные мошенничества обычно совершаются в составе преступных групп, с разделением ролей и функций.

К другой группе относятся хищения средств по платежным картам, не активированным или не полученным их владельцами по системе почтовой связи Российской Федерации. Как правило, хищение возможно в районных узлах связи или из почтового ящика конкретного абонента[14].

Стоит помнить, что платежные карты по системе почтовой связи направляются лицам, ранее погасившим потребительские кредиты. Высылаемые кредитные карты не активированы, т. е. предоставляются без ПИН-кодов.

Для получения ПИН-кода и выражения согласия на использование кредитной линии держатель карты связывается по телефону с банком и сообщает свои персональные данные. Зачастую получатели подобных писем не активируют платежные карты, но хранят их у себя дома или на рабочем месте.

Помимо активации неполученных карт с последующим хищением в практике имеются и более сложные случаи. Так, в уголовном деле № 7553 по обвинению И. И. Илюхина, А. А. Тюленева, Н. И. Черниковой в мошенничестве с целью хищения денежных средств с платежных карт мошенническим путем (г. Курск, Курская область) обвиняемые, представляясь сотрудниками банка, получали в свое распоряжение копии документов, удостоверяющих личность потерпевших, их платежные карты, после этого увеличивали по телефону кредитный лимит по похищенным платежным картам с дальнейшим снятием денежных средств в банкоматах. В уголовном деле № 620689 по обвинению Л. В. Житниковой, А. В. Гудкова, О. Н. Слепенькиной в мошенничестве с целью хищения денежных средств с платежных карт (г. Бор, Нижегородская область) обвиняемые покупали у почтальона неактивированные платежные карты, уточняя анкетные данные потерпевших под видом работников социальной или медицинской службы для их дальнейшей активации и снятия денежных средств через банкомат.

В практике определенные затруднения вызывают случаи, когда необходимо квалифицировать действия лиц, задержанных либо подозреваемых в неправомерном использовании платежных карт, при наличии незавершенного мошенничества. Так, часто попытки приобретения дорогостоящих товаров по поддельным платежным картам или личным документам пресекаются персоналом магазинов, а подозреваемый предпринимает попытки скрыться с места происшествия. При расследовании такого рода случаев преступное событие необходимо квалифицировать не как сбыт поддельной платежной карты, а как попытку совершения хищения мошенническим путем, поскольку имеющиеся на момент возбуждения материалы свидетельствуют о наличии умысла на завладение чужим имуществом путем обмана и злоупотребления доверием.

Квалифицирующие признаки мошенничества в отношении размеров причиненного ущерба аналогичны признакам кражи.

Перевод денежных средств со счета, для использования которого выпущена платежная карта, в электронные (безналичные) системы финансовых расчетов в Интернете обычно заканчивается стадией отмывания полученной материальной выгоды путем приобретения товаров, услуг, результатов интеллектуальной деятельности, переуступки прав на средства, находящиеся на счете в системе электронной валюты. Уязвимость преступной схемы состоит в необходимости рано или поздно вывести средства из системы электронных финансовых расчетов в обычный денежный оборот, что осуществляется через определенных операторов указанных систем.

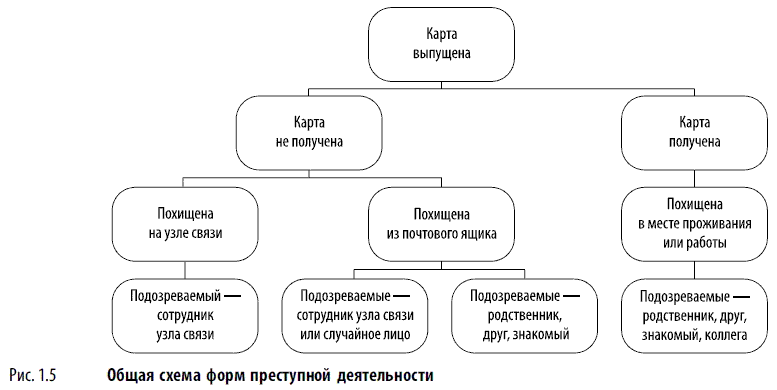

В этой связи в зависимости от факта получения либо неполучения платежной карты лицом, на чье имя она выпущена, можно предположить следующие формы преступной деятельности и подозреваемых (рис. 1.5).

Объективная сторона причинения имущественного ущерба путем обмана или злоупотребления доверием

Признаки причинения имущественного ущерба путем обмана или злоупотребления доверием без признаков хищения могут иметь место в случаях использования реквизитов платежных карт для приобретения результатов интеллектуальной деятельности, которые не являются имуществом с точки зрения гражданского права, например, программного обеспечения. В практике имеются случаи приобретения с помощью скомпрометированных реквизитов платежных карт различных результатов интеллектуальной деятельности, имеющих реальную ценность для компьютерных игроков. После приобретения таких объектов их продают с прибылью обычно в обмен на наличные денежные средства либо через системы электронных платежей в Интернете.

Для хищений с «белым пластиком» (помимо снятия денежных средств через банкоматы и проведения операций через электронные торговые терминалы в предприятиях торговли в сговоре с кассиром) характерно совершение операций в торгово-сервисных терминалах самообслуживания — автоматах по продаже автобусных или железнодорожных билетов, счетчиках на автомобильных стоянках, автоматических терминалах на АЗС, телефонах, на платных дорогах и др. При данных операциях существует ограничение по максимальной разрешенной сумме операций, но их размер делает нерентабельным участие в их осуществлении и контроле персонала.

Субъект и субъективная сторона хищений, совершаемых в данной сфере

Субъектом хищений на общих основаниях признается вменяемое физическое лицо, однако ответственность по ст. 158 УК РФ наступает с 14 лет, а по ст. 159 и 165 УК РФ — с 16 лет.

Для любого хищения характерно наличие у виновного прямого умысла, направленного на завладение чужим имуществом с целью обращения в свою пользу или передачу с корыстной целью другим лицам. Виновный всегда осознает общественную опасность своих действий и то, что имущество чужое, предвидит наступление материального ущерба для собственника или иного владельца имущества и желает этого.

Соучастие в хищении подразумевает, что соучастники знают о корыстном характере действий исполнителя преступлений, хотя могут иметь и другие побуждения. Более того, в некоторых случаях возможно систематическое вовлечение в преступную деятельность невиновных лиц (например, «дропы», курьеры и т. п.).

В отношении хищений в сфере оборота платежных карт применяются все те квалифицирующие признаки, которые характерны для остальных видов хищений.

Отметим, что в отличие от краж, большое число мошенничеств, особенно в отношении платежных карт иностранных банков-эмитентов, совершается организованными группами. Вместе с тем организованные группы имеют естественную «специализацию» по неактивированным российским картам или иностранным поддельным картам и «белому пластику», а также преступлениям в Интернете с использованием реквизитов платежных карт без изготовления пластиковых носителей.

Для некоторых мошенничеств в сфере оборота платежных карт, а именно тех, что связаны с хищением и активацией платежных карт, характерно их совершение почтальонами, которые не являются специальным субъектом, хотя преступление совершается с использованием служебного положения.

При расследовании хищений, совершенных при помощи платежных карт, особенно выпущенных российскими банками, необходима проверка версии совершения преступления с ведома или по поручению законного держателя платежной карты, который в этом случае рассчитывает на возмещение банком его убытков.

Субъективная сторона кражи

Как уже ранее упоминалось, в большинстве краж в сфере оборота платежных карт субъектами преступления являются родственники и иные лица из ближайшего окружения потерпевшего.

Характерно, что значительное количество преступлений обусловлено внезапно возникшим корыстным умыслом и совершается без предварительного планирования и подготовки. В связи с этим характерно и наличие уголовных дел и приговоров с примирением потерпевших и обвиняемого, а также случаев полного возмещения нанесенного вреда.

С точки зрения формирующейся при мошенничестве совокупности следов необходимо отметить, что в следственной практике имеется случай задержания преступников по горячим следам по сообщению должностного лица банка о том, что в конкретном банкомате этого банка по определенному адресу в определенное время были сняты деньги с незаконным использованием поддельной кредитной, расчетной карты, выпущенной иностранным банком[15]. Возможность отследить данную операцию обусловлена наличием так называемого стоп-листа, т. е. списка номеров платежных карт, по которым операции должны быть приостановлены из-за наличия признаков мошенничества.

Субъективная сторона мошенничества

При групповом совершении мошенничеств на определенном этапе развития преступной группы характерна диверсификация преступной деятельности и ее вовлеченность в различные области, этапы преступной деятельности. Так, если одна группа совершает мошенничества путем закупки товаров в магазинах, то другая группа с большой степенью вероятности вовлечена в снятие наличных денежных средств через банкоматы. Преступления в сфере оборота платежных карт совершают и традиционные преступные группы. Например, преступная группа может осуществлять хищения платежных карт в гостиницах, метро, на улице и т. п. с оперативным изготовлением поддельных документов путем вписывания в заготовку фамилии, имени и отчества, указанных на карточке.

В отличие от краж, большая часть мошенничеств совершается в группе или организованной группе. Однако имеются и исключения, как в уголовном деле № 837430 по обвинению К. Г. Лопатина в хищении денежных средств со счетов иностранных банков, являющихся клиентами международной платежной системы VISA (г. Новокузнецк, Кемеровская область).

При построении первоначальных следственных версий необходимо учитывать распространенность мошенничеств с использованием платежных карт группового характера, а также четкое разделение функциональных обязанностей членов преступной группы.

Возможна ситуация, когда в пределах региона либо района действует несколько независимых групп, имеющих единого организатора[16].

В совершении мошенничеств путем приобретения товаров в интернет-магазинах посредством использования реквизитов платежных карт законных держателей, как правило, участвует группа лиц. При этом характерно, что место доставки товаров не совпадает с местом проживания членов преступной группы. Более того, при совершении мошенничеств в отношении иностранных интернет-магазинов имеет место минимум двухзвенная цепочка пересылки товаров: сначала товары доставляются иностранному сообщнику, а затем пересылаются им в адрес российских граждан.

В примерной структуре организованной преступной группы — «кардеров» — выделяютя следующие направления деятельности:

• получение незаконного доступа и сбор компьютерной информации (реквизиты платежной карты и др.);

• хранение и распространение необходимой информации;

• производство фальшивых личных документов;

• производство поддельных платежных карт;

• получение наличных денежных средств в банкоматах;

• оплату товаров, услуг в магазинах;

• сбыт приобретенных товаров, легализация наличных денежных средств;

• перевод электронных суррогатов денежных средств в наличные денежные средства.

Обычно некоторая часть этих действий выполняется независимыми друг от друга лицами на условиях предварительной либо последующей оплаты. Так как общение происходит через Интернет, то сохраняется анонимность членов группы, которые не знают реальных имен друг друга и других сведений.

С точки зрения объема выполняемых функций в структуре группы можно выделить организатора — наиболее квалифицированное в преступной деятельности лицо, осуществляющее руководство и координацию некоторых членов группы через бригадира. Контроль над бригадиром может обеспечиваться путем выяснения его личности и местожительства. Обычно общение между организатором и бригадиром происходит посредством электронной почты, сервисов мгновенных сообщений и т. п.

Бригадир подбирает исполнителей, задачей которых является посещение магазинов и банкоматов для совершения хищений. Выбор цели обусловлен имеющимися источниками информации, например, исходя из того, есть ли сведения о ПИН-коде платежной карты или нет, выбирается торговая точка или банкомат.

После подбора исполнителей бригадир запрашивает у организатора помощь в изготовлении поддельных платежных карт и поддельных личных документов либо «белого пластика» и передает необходимые данные об именах исполнителей и даже их фотографии (если избранная схема мошенничества подразумевает раскрытие данных о личности исполнителей).

Организатор, получив информацию от бригадира, организует изготовление платежных карт и документов с прямой пересылкой в адрес бригадира. Так, например, организатором определяется тип пластика, на котором должна быть изготовлена карточка, способ подделки.

Оплата услуг изготовителя поддельных документов может осуществляться через системы электронных переводов в Интернете или банковских переводов. На этом этапе и в дальнейшем часто используются так называемые «дропы», т. е. лица, которые помогают злоумышленникам путем получения на свое имя товаров с дальнейшей их передачей. Если «дроп» сотрудничает, не осознавая своего участия в преступной деятельности, т. е. используется «втемную», его называют «мулом»[17]. Пересылка поддельного личного документа, например паспорта иностранного гражданина, и поддельных платежных карт, в том числе «белого пластика», осуществляется через почтовые и курьерские службы, проводников поездов дальнего следования, иных случайных посредников, тайники (например, ячейки камеры хранения на вокзале).

Обычно организатор подготавливает не только изготовление поддельных платежных карт, но и получение реквизитов платежных карт, пересылая их затем своему «подрядчику». Помимо реквизитов платежных карт, организатор анализирует доступные данные о балансе (кредитном лимите) скомпрометированных счетов. Баланс устанавливается исходя из типа платежной карты (дебетовая, кредитная), ее класса («стандартная», «серебряная», «золотая» и т. д.), банка-эмитента, обозначенного в реквизитах платежной карты.

С учетом того, что указанная информация чаще всего приобретается у третьих лиц, которых организатор не контролирует, для предотвращения неудачных попыток, а равно случаев недобросовестности поставщиков информации организатор организует для бригадира или самостоятельно контакт с так называемым «чекером»[18].

Чекер устанавливает, что платежная карта (ее реквизиты) может быть использована, например, путем взлома системы онлайн-доступа к счету, который управляется с помощью платежной карты либо путем совершения малозначительных сделок с использованием таких реквизитов. Чекер может взломать информационную систему интернет-магазина и сделать несколько попыток списания незначительных сумм с интересующего преступников банковского счета.

Если в деятельности преступных групп число неудачных попыток (отказов персонала магазина в приеме платежной карты, изъятий платежных карт в банкоматах и торговых точках в связи с внесением их реквизитов в стоп-листы и т. д.) сравнительно мало, можно обоснованно предположить, что в преступной деятельности участвует чекер. Вторая возможная причина — карты имеют высокую степень валидности, т. е. действующие.

В случае если чекер не участвует в мошеннической схеме, то часто покупка крупного товара предваряется приобретением недорогих товаров. По прибытии к торговой точке бригадир проверяет работоспособность платежной карты через чекера, отдает исполнителю поддельный личный документ и платежную карту, оговаривает приобретаемое имущество.

Таким образом, с точки зрения уголовного закона организатор и бригадир должны привлекаться к уголовной ответственности как организаторы. Чекер, изготовитель поддельных платежных карт и личных документов, продавец реквизитов платежных карт являются пособниками, а исполнители, непосредственно осуществляющие снятие наличных денежных средств в банкоматах и получение товаров в магазинах, должны быть признаны исполнителями.

С другой стороны, мошенничество в сфере оборота платежных карт может быть признано длящимся в силу природы его предмета. Так, при совершении покупок в магазинах преступник в течение ограниченного промежутка времени использует одни и те же реквизиты, либо реквизиты нескольких платежных карт попеременно вплоть до исчерпания средств на ней, либо лимитов по списанию средств.

Характеристики субъективной стороны причинения имущественного ущерба путем обмана или злоупотребления доверием аналогичны описанным выше признакам хищений.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Обзор банковских рисков от мошенничества с платежными картами и их реквизитами. Практические меры по минимизации рисков и ущерба от действий мошенников для банков эмитентов и эквайреров

Обзор банковских рисков от мошенничества с платежными картами и их реквизитами. Практические меры по минимизации рисков и ущерба от действий мошенников для банков эмитентов и эквайреров Войны нельзя избежать, ее можно лишь отсрочить к выгоде вашего

Анализ уголовного законодательства применительно к преступлениям с банковскими картами

Анализ уголовного законодательства применительно к преступлениям с банковскими картами Общественная опасностьРуководствуясь ст. 15 УК РФ «Категории преступлений», мы видим, что по неквалифицированным (часть первая) ст. 158, 159, 183, 272 УК РФ характер и степень общественной

Вы играете теми картами, которые вам раздали

Вы играете теми картами, которые вам раздали Иногда жизнь сравнивают с игрой в карты. Каждый получает на руки свой особенный набор карт. В области нашей ответственности – принять сданные нам карты и играть ими настолько хорошо, насколько мы только можем.Чтобы суметь

Виды памяти

Виды памяти Память – самая сложная из всех психических функций человека, она имеет различные формы и различные виды. У живых организмов (кроме человека) есть только два вида памяти: генетическая, механическая. Генетическая память передается на генном уровне из поколения

Юридическая защита

Юридическая защита Нанимайте юристов. Их знания бесценны, и они стоят просто смешных денег. Юристы защитят вас в вопросах авторского права, от преследования налоговых и силовых органов, расскажут, что такое роялти и т. д.Приличная часть доходов многих корпораций состоит

Квалификация

Квалификация Для дальнейшего развития в коучинге, возможно, стоит задуматься о повышении квалификации. На сегодняшний момент от коучей не требуется дополнительной квалификации. Профессиональные организации не требуют квалификации, хотя ваше членство в них будет

Юридическая осмотрительность в вопросах трудового контракта

Юридическая осмотрительность в вопросах трудового контракта Изменчивые факторы окружающей среды вынуждают любого быть осторожным и особенно внимательным.Осмотрительность работодателя можно определить как высшую бдительность, способность пристально смотреть в