Уоррен Баффетт о бирже

Речь Баффетта на конференции 1999 года Allen & Co. в Сан-Валли, Айдахо, на конклаве бизнес-лидеров, настолько понравилась читателям, что Херберт Аллен, глава компании, попросил Баффетта двумя годами позже повторить ее. И снова я работала с Баффеттом, переписывая его речь (которую он произнес в июле 2001 года) в статью для Fortune. На первой полосе мы анонсировали статью вопросом: «Так что же сейчас происходит – кажется, что биржа отражает совсем непривлекательную прибыль, результаты чужой войны и снижение доверия покупателей?»

Рассуждения Баффетта – пример его нестандартного мышления – обращаются к нескольким темам, которые его особенно беспокоят: стабильность экономики США; то, что инвесторы очень много вкладываются в пенсионные фонды из-за того, что не могут игнорировать поведение рынка в прошлом; важность цены в расчетах при покупке.

За два года между его первой и второй речью промышленный индекс Доу – Джонса упал с 11 194 до 9500 пунктов, когда лопнул пузырь доткомов. Только на основе цен ожидания Баффетта от долгосрочной прибыли на капитал с тех пор изменились.

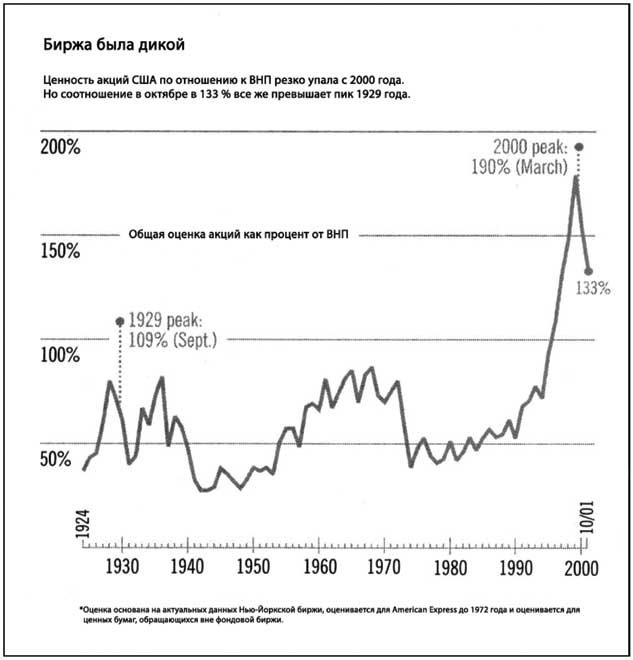

Но не слишком. График в статье, основываясь на системе подсчетов Баффетта, показывает, что цены все же были исторически высокими по сравнению с ВВП. График стал известным: в последующие годы я часто получала звонки и письма с просьбой к Fortune обновить данные. Мы в итоге так и сделали, опубликовав новую версию графика в начале 2009 года, и тогда казалось, что акции больше не будут опускаться.

Кэрол Лумис

В последний раз, затрагивая эту тему в 1999 году, я разбил предыдущие тридцать четыре года на периоды по семнадцать лет, которые в соотношении урожайных и неурожайных лет были невероятно симметричны.

Вот первый период. Как вы можете видеть, за семнадцать лет промышленный индекс Доу – Джонса вырос на одну десятую долю процента.

Средний показатель промышленного индекса Доу – Джонса

декабрь 31, 1964 год: 874,12

декабрь 31, 1981 год: 875,00

Второй период, обозначенный невероятно агрессивным рынком, уже заканчивался (хотя точно я этого не знал).

Средний показатель промышленного индекса Доу – Джонса

декабрь 31, 1981 год: 875,00

декабрь 31, 1998 год: 9181,43

Итак, нельзя объяснить это невероятное отклонение на рынке, скажем, разницей в росте валового национального продукта. За первый период – в эти смутные для рынка времена – ВНП на самом деле вырос более чем в два раза быстрее, чем во второй период.

ПРИРОСТ ВАЛОВОГО НАЦИОНАЛЬНОГО ПРОДУКТА

1964–1981: 373 %

1981–1998: 177 %

Тогда как это объяснить? Я заключил, что контрастные движения рынка были вызваны мощными изменениями в двух критических экономических переменных, а также связанной с ней психологической силой, которая периодически вступает в игру.

Здесь мне нужно напомнить вам об определении «инвестирования», которое очень просто, но которое мы часто забываем. Инвестировать – это вложить деньги сейчас, чтобы получить больше денег потом.

Это определение связано с первой из двух экономических переменных, которые повлияли на цену акций за оба периода, – с процентной ставкой. В экономике процентная ставка действует так же, как сила гравитации в физическом мире. Во все времена, на всех рынках, во всех частях света самое малейшее изменение в ставке изменяет ценность всех финансовых активов. Это можно четко проследить на примере изменения цен на облигации. Но это правило применимо также и к сельскому хозяйству, запасам нефти, акциям и всем остальным финансовым активам. Процентная ставка очень сильно влияет на ценность. Если процентная ставка, скажем, составляет 13 %, текущая ценность доллара, который вы получите в будущем от инвестиции, даже близко нельзя сравнивать с текущей ценностью доллара, если ставка составляет 4 %.

Возьмем показатели процентных ставок на ключевые даты в наш 34-летний интервал. Они сильно поднялись – и это было плохо для инвесторов – в первой половине этого периода и сильно опустились – благо для инвесторов – во второй половине.

Процентная ставка, долгосрочные правительственные облигации

декабрь 31, 1964 год: 4,20 %

декабрь 31, 1981 год: 13,65 %

декабрь 31, 1998 год: 5,09 %

Другая критическая переменная здесь – то, сколько инвесторы планируют получить от компаний, в которые инвестировали. Во время первого периода ожидания сильно упали из-за того, что корпоративные доходы выглядели не слишком хорошо. К началу 1980-х сильное экономическое давление председателя Комитета по ценным бумагам и биржам на самом деле вывело корпоративную доходность на уровень, которого люди не видели с 1930-х годов.

Конечный результат – инвесторы потеряли уверенность в американской экономике: они смотрели в будущее и считали, оно будет омрачено двумя негативными факторами. Во-первых, инвесторы не ожидали ничего хорошего со стороны корпоративных доходов. Во-вторых, огромные доминирующие процентные ставки еще больше снижали эту скудную прибыль и, казалось, будут снижать далее. Эти два фактора, работающие вместе, вызвали стагнацию на бирже с 1964 по 1981 год, несмотря на то, что эти годы показали огромные улучшения в ВНП. Бизнес в стране вырос, а оценка инвесторами этого бизнеса снизилась!

И потом расхождение этих факторов создало период, во время которого гораздо меньший прирост ВНП сопровождался просто золотой жилой на бирже. Во-первых, возникло большое увеличение в проценте доходности. Во-вторых, очень сильно упали процентные ставки, что сделало доллар будущей прибыли гораздо более ценным. Оба эти феномена были реальным и мощным двигателем для преимущественно растущей биржи. И вовремя добавился в это уравнение психологический фактор, который я упомянул: спекулятивный трейдинг разросся просто из-за движений на бирже, которые наблюдали люди. Позже мы рассмотрим патологию этой опасной и часто встречающейся болезни.

«Количество акций, которые ассигнованы на благотворительность, имеют стоимость $37 миллиардов. Это самое крупное благотворительное пожертвование в истории».

Два года назад я считал, что благоприятные основные тенденции преимущественно будут следовать тем же путем. Чтобы биржа сильно росла с уровня, на котором находилась тогда, либо долгосрочные процентные ставки должны были снизиться еще сильнее (что всегда возможно), либо должно было возникнуть сильное увеличение корпоративной доходности (что казалось на тот момент гораздо менее возможным). Если вы посмотрите на график соотношения доходов за пятьдесят лет после уплаты налогов и ВВП, то обнаружите, что этот показатель обычно держится между 4 % – что было в плохой год – 1981-й, например, – и 6,5 %. Очень редко цифра переваливает за 6,5 %. В годы с очень хорошей доходностью, 1999-й и 2000-й, этот уровень был меньше 6 %, а в этом году может оказаться даже меньше 5 %.

Теперь у вас есть мое объяснение этих невероятно различных 17-летних периодов. Вопрос в том, что эти периоды прошлого говорят о будущем на бирже?

Чтобы предположить ответ, я бы хотел заглянуть в прошлое, в XX век. Как вы знаете, это был поистине Американский век. У нас появились автомобили, самолеты, радио, телевидение и компьютеры. Это был великолепный период. На самом деле рост выработки на душу населения в США, измеренный в реальных долларах (а именно, без влияния инфляции), был захватывающим – 702 %.

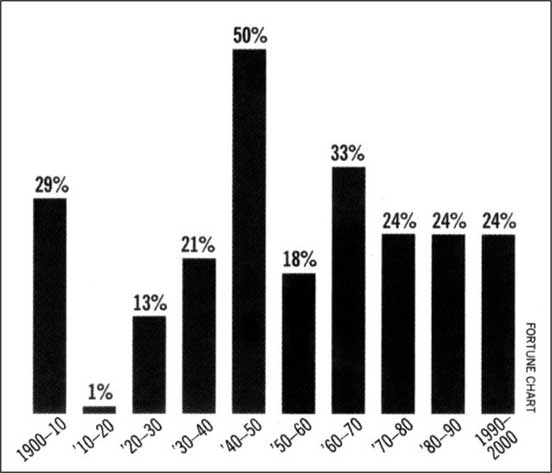

В этом веке были, конечно, и очень трудные годы – например, период Великой депрессии – с 1929 по 1933 год. Но если посмотреть на ВНП на душу населения по десятилетиям, что представлено в графике на первой странице, то мы увидим нечто невероятное: как нация, мы последовательно продвигались на протяжении всего века. Так что можно предположить, что экономическая ценность США – по крайней мере, измеренная рынком ценных бумаг – будет расти так же, соответственно, последовательными темпами.

Но так не произошло. Из предыдущего рассмотрения периода 1964–1998 годов мы знаем, что параллелизм полностью исчез в это время. Но точно так же происходило и на протяжении всего века. В самом начале, например, между 1900 и 1920 годами, страна вырвалась вперед, резко увеличив использование электричества, автомобилей и телефона. Но рынок едва двигался при показателях в 0,4 % ежегодного прироста, который, грубо говоря, был аналогом скудных доходов в период между 1964 и 1981 годами.

Средний показатель промышленного индекса Доу – Джонса

декабрь 31, 1899 год: 66,08

декабрь 31, 1920 год: 71,95

В следующий период произошел бум рынка 20-х, когда Доу подпрыгнул на 430 %, до 381 пункта в сентябре 1929 года. А через девятнадцать лет – девятнадцать лет! – Доу опять оказался на уровне 177, на половине от показателя, с которого мы начали. Это правда, даже несмотря на то, что 1940-е годы показывали до сих пор самую большую прибыль по ВВП на душу населения (50 %) за любое десятилетие XX века. Дальше последовал 17-летний период, когда акции наконец-то взлетели – и бизнес получал прибыль пять к одному. Потом последовали периоды, которые мы обсудили вначале: стагнация до 1981 года и ревущий бум, который завершил этот великолепный век.

Если подвести итоги, у нас было три крупных долгосрочных периода повышения рынка, которые покрывают почти сорок четыре года, когда Доу увеличился более чем на 11 000 пунктов. И у нас было три периода стагнации, покрывающие пятьдесят шесть лет. Во время этих 56 лет в стране произошел мощный экономический прогресс, однако Доу на самом деле снизился на 292 пункта.

Как это могло произойти? В расцветающей стране, в которой люди сосредоточены на том, как заработать деньги, как могло произойти три длительных и мучительных периода стагнации, из-за которых в сумме – оставим в стороне дивиденды – мы лишились наших денег?

Ответ кроется в ошибке, которую постоянно повторяют инвесторы – это и есть психологическая сила, которую я упоминал выше: люди по привычке смотрят в зеркало заднего вида, и в большинстве случаев лишь на самый последний этап пройденного пути.

Первая часть века предлагает живую иллюстрацию такой недальновидности. В первое двадцатилетие акции обычно приносили больший доход, чем первоклассные облигации. Эти отношения теперь кажутся причудливыми, но тогда практически не требовали доказательств. Акции считались более рискованными, так зачем покупать их, если не заплатят добавочную стоимость?

США никогда не переставали расти

ВВП на душу населения медленно повышался в начале XX века. Но если рассматривать США как акции, в общем и целом они сильно поднялись.

Рост ВВП на душу населения в XX веке (расчеты без учета инфляции)

График: журнал Fortune

В 1924 году вышла книга Эдгара Лоуренса Смита под названием Common Stocks as Long Term Investments («Обыкновенные акции и долгосрочное инвестирование»), тонкая и изначально незамеченная, но ей суждено было повлиять на биржу, как не влияло больше ничего. Книга показывала в хронологическом порядке исследования, которые произвел Смит относительно движений в стоимости ценных бумаг за пятьдесят шесть лет, заканчивая 1922 годом. Смит начал свои исследования с гипотезы: акции показывают лучший результат во времена инфляции, а облигации показывают лучший результат во времена дефляции. Это была идеально логичная гипотеза.

Но учитывая первые слова книги: «Эти исследования – хроники неудачи – неспособности фактов подтвердить выдвинутую заранее теорию», Смит продолжил: «Собранные факты, однако, кажется, стоят дальнейшего рассмотрения. Если они не докажут то, на что мы надеялись, можно освободить себя от этой гипотезы и посмотреть, к чему они нас приведут».

Один очень умный человек постоянно делал необыкновенно сложную вещь. Чарлз Дарвин говорил, что каждый раз, как только он сталкивался с тем, что противоречит сделанным выводам, записывал новые находки в течение тридцати минут. В противном случае его мозг бы отверг противоречащую информацию, так же как тело отвергает трансплантаты. Естественная склонность человека – это придерживаться своих верований, особенно если они подтверждаются недавним опытом – недостаток нашего мышления, имеющий прямое отношение к тому, что происходит во время долгосрочного повышения рынка и продолжительных периодов стагнации.

Чтобы рассказать о том, что открыл Эдгар Лоуренс Смит, я процитирую легендарного мыслителя – Джона Мейнарда Кейнса, который в 1925 году написал рецензию на книгу, чем привлек к ней внимание. В своей рецензии Кейнс говорит: «Вероятно, самая важная точка зрения мистера Смита… и определенно, самая новая точка зрения. Промышленные компании с хорошим управлением, как правило, не распространяют акционерам всю заработанную прибыль. В хорошие годы, если вообще не во все годы, они удерживают часть дохода и вкладывают его обратно в бизнес. Здесь есть элемент сложной ставки (курсив Кейна), действующий в пользу цельных индустриальных инвестиций».

Именно так, просто. Это даже не было новостью. Люди определенно знали, что компании не выплачивали 100 % их заработка. Но инвесторы не задумывались над возможными последствиями. Однако этот парень Смит говорил: «Почему акции обычно превосходят облигации? Главная причина в том, что бизнесы удерживают заработки, чтобы сгенерировать еще больше заработков – и дивидендов тоже».

Это открытие вызвало беспрецедентный рост рынка. Воодушевленные открытием Смита, инвесторы вкладывались в акции, чтобы получить двойную прибыль: изначально более высокий доход относительно облигаций и еще дополнительный рост без дивидендов. Для американской публики это новое понимание было как открытие огня.

«Когда люди утверждают, что фонд Гейтса бюрократичен, на самом деле имеют в виду, что важные решения не принимаются никем, кроме Билла и Мелинды. И мне это подходит».

Но очень скоро та же самая публика потеряла много денег. Акции сначала пришли к ценам, из-за которых снизился процентный доход по сравнению с облигациями, и в конце концов процентный доход упал гораздо ниже дохода с облигаций. Что произошло потом, наверное, покажется пугающе знакомым читателям: один лишь факт, что цена на акции поднималась так быстро, стал главным стимулом для людей наброситься на них. То, что немногие купили по правильной причине в 1925 году, многие купили по неправильной причине в 1929 году.

Проницательный Кейнс указывал об извращенном толковании такого типа в своем обзоре 1925 года. Он писал: «Это опасно… применять к будущему индуктивные рассуждения, основанные на прошлом опыте до тех пор, пока человек не сможет распознать глобальные причины возникновения подобных ситуаций в прошлом». Если вы этого не умеете делать, говорил он, можете попасть в ловушку – ожидать результатов в будущем, которые возникнут, только если условия будут такими же, как в прошлом. Особые условия, которые были у него в голове, конечно, проистекали из того факта, что исследования Смита покрывали половину века, в течение которого акции в основном приносили доход больше, чем высококлассные облигации.

Огромные просчеты, которые инвесторы допустили в 1920-х, снова возвращались в той или иной форме с тех пор еще несколько раз. Ужасное похмелье широкой публики после кутежа с акциями в 1920-х длилось, как мы могли наблюдать, до 1948 года. Бизнес в стране был тогда, по существу, гораздо более ценным, чем за двадцать лет до этого; проценты по дивидендам с облигаций увеличились более чем в два раза относительно акций; однако цена на акции составляла меньше половины от их пика в 1929 году. Условия, которые спровоцировали удивительные результаты Смита, появились снова – их было предостаточно. Но вместо того, чтобы увидеть очевидные факты в конце 1940-х, инвесторы были испуганы рынком начала 1930-х и избегали вновь подвергать себя рискам крупных потерь.

Не стоит считать, что только маленькие инвесторы слишком много внимания обращают на зеркало заднего вида. Давайте посмотрим на поведение профессионально управляемых пенсионных фондов в последние десятилетия. В 1971 году, во время Nifty Fifty, «модной пятидесятки» – менеджеры пенсионных фондов, обладая радужными предчувствиями по поводу рынка, вложили более 90 % своего чистого денежного потока в акции, что составило рекордные показатели на то время. Потом, через пару лет, рынок обвалился и акции стали гораздо дешевле. Итак, что же сделали менеджеры пенсионных фондов? Они перестали покупать потому, что акции стали дешевле!

Частные пенсионные фонды

% денежного потока, вложенного в обыкновенные акции

в 1971 году: 91 % (рекордный показатель)

в 1974 году: 13 %

Вот этого мне никогда не понять. Что касается моего личного вкуса, я собираюсь покупать гамбургеры до конца моей жизни. Когда гамбургеры падают в цене, мы поем «Аллилуйя» в доме Баффеттов. Когда они дорожают, мы плачем. Для большинства людей то же самое происходит во всех аспектах жизни – за исключением акций. Когда акции дешевеют и они могут купить больше за те же деньги, людям акции уже не нравятся.

Поведение такого рода особенно странно, когда возникает у менеджеров пенсионных фондов, которые по любой логике должны учитывать самые длинные временные горизонты из всех инвесторов. Этим менеджерам не понадобятся деньги в фонде ни завтра, ни в следующем году, ни даже в следующем десятилетии. Так что у них есть прекрасная возможность расслабиться. Так как менеджеры управляют не собственными деньгами, тем более грубая алчность не должна влиять на их решения. Они просто должны думать о том, какие действия имеют больше всего смысла. Однако менеджеры ведут себя как посредственные любители (которым платят тем не менее, будто они величайшие эксперты в этом мире).

В 1979 году, когда я чувствовал, что акции были кричащей покупкой, я написал в одной статье для журнала: «Менеджеры пенсионных фондов продолжают принимать инвестиционные решения, глядя исключительно в зеркало заднего вида. Уже несколько раз их подход доказал свою несостоятельность в прошлом и, скорее всего, так же проявится на этот раз». Это потому, что «акции сейчас продаются на таком уровне, что будут производить долгосрочные доходы, гораздо превышающие облигации».

Рассмотрим положение дел в 1972 году, когда менеджеры пенсионных фондов все еще скупали акции: промышленный индекс Доу – Джонса в конце года составил 1020 пунктов, имел среднюю балансовую стоимость 625, что составило 11 % прибыли по балансу. Шестью годами позже Доу был на 20 % дешевле, но его балансовая стоимость увеличилась почти на 40 %, и заработки составили 13 % по балансу. Или, как я писал тогда: «Акции были, очевидно, дешевле в 1978 году, когда менеджеры пенсионных фондов не покупали их, чем в 1972 году, когда их стали покупать на рекордном уровне».

Когда я писал статью, долгосрочные корпоративные облигации приносили доход около 9,5 %. Итак, я задал, казалось бы, очевидный вопрос: «Могут ли быть достигнуты лучшие результаты за двадцать лет от группы облигаций на 9,5 % ведущих американских компаний, при наступлении срока платежа в 1999 году, чем от группы акций типа Доу, купленных, в общем, по цене примерно равной их балансовой стоимости и которые принесут около 13 % прибыли на эту балансовую стоимость?» Вопрос отвечает сам на себя.

То есть если бы вы прочитали статью в 1979 году, вы бы страдали – о, как бы вы страдали – примерно около трех лет. Я и тогда очень плохо предсказывал движения цены акций на ближайший срок, и сейчас не лучше. Я чаще всего не имею ни малейшего понятия, как будет вести себя биржа в следующие шесть месяцев, или в следующий год, или в следующие два.

Но думаю, очень легко понять, что произойдет в долгий срок. И Бен Грэм рассказал нам почему: «Хотя биржа функционирует как машина голосования на короткий срок, она действует как машина взвешивания в долгосрочной перспективе». Страх и жадность играют очень важные роли, когда происходит голосование, но их невозможно измерить ни по одной шкале.

По моему убеждению, несложно было предсказать, что за 20-летний период облигации на 9,5 % не принесут такой же прекрасный результат, как эта замаскированная облигация под названием Доу, которую можно купить гораздо ниже номинальной стоимости – то есть балансовой стоимости, – и она приносит 13 % на номинальную стоимость.

Давайте я объясню, что имею в виду под термином, который обозначил: замаскированная облигация. Облигация, как все вы знаете, выдается на определенный срок с целым рядом купонов на получение дивидендов. По облигации на 6 %, например, выплачивается купон на 3 % каждые шесть месяцев.

Акция, наоборот, финансовый инструмент, который дает право требования на будущие распределения доходов, принесенных определенным бизнесом, выплачиваются ли они в виде дивидендов, или чтобы перекупить акции, или рассчитаться после покупки или ликвидации. Эти платежи, по сути, и есть «купоны». Набор владельцев этих купонов меняется по мере того, как акционеры приходят и уходят. Но финансовый итог для владельцев бизнеса в целом будет определен размером и временем обладания этими купонами. Оценивать конкретно их – вот в чем суть инвестиционного анализа.

Итак, измерять цену этих «купонов» становится очень сложно для акций отдельного вида. Однако это гораздо легче посчитать для групп акций. Еще в 1978 году, как я упоминал, Доу приносил прибыль в 13 % на среднюю балансовую стоимость в $850. Эти 13 % могут только быть эталоном сравнения, а не гарантией. И все же если вы хотели тогда инвестировать на какой-то период времени в акции, по сути, покупали облигацию – по ценам, которые в 1979 году редко поднимались сильно выше номинальной стоимости – с главным значением в $891 и довольно вероятным купоном на выплату в 13 % от главного значения.

Как это может быть хуже облигации в 9,5 %? Основываясь на этом, акции должны показывать лучшие результаты, чем облигации, в долгосрочной перспективе. Так по большому счету и было на протяжении большей части моей бизнес-карьеры. Но, как Кейнс напоминает нам, превосходство акций не неизбежно. У них есть преимущества только при определенных условиях.

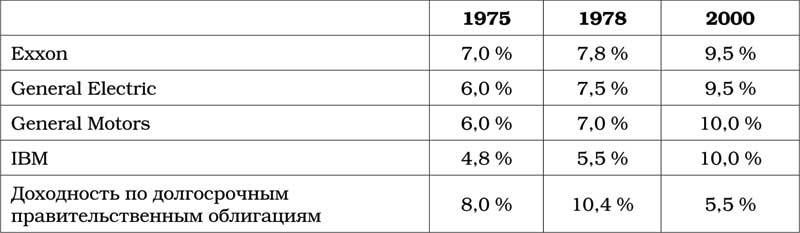

Давайте я укажу вам на еще одну проблему, возникающую из-за стадного чувства пенсионных фондов, – проблему, которая, вероятно, особо усиливается небольшим личным интересом со стороны тех, кто управляет фондами. В таблице ниже указаны четыре хорошо известные компании – типичные среди многих других, которые я мог выбрать, – и ожидаемые доходы на активы пенсионных фондов, которые они использовали в подсчетах, какую оплату (или кредит) ежегодно должны производить для пенсий.

Ожидаемые доходы пенсионного фонда

Итак, чем выше уровень ожиданий, который компании используют для вычисления пенсий, тем выше будет объявленная прибыль. Именно так и работает бухгалтерия для пенсий – и я надеюсь, ради относительной краткости, что вы просто поверите мне на слово.

Как показывает таблица, ожидания в 1975 году были скромные: 7 % у Exxon, 6 % у General Electric и GM и менее 5 % у IBM. Странность этих предположений в том, что инвесторы могли тогда купить долгосрочные государственные, не подлежащие досрочному погашению облигации, которые оплачивались в 8 %. Другими словами, эти компании могли набить весь портфель безрисковыми 8 %-ными облигациями, но они тем не менее занизили ожидания. К 1982 году, как вы можете видеть, они немножко увеличили показатели ожидаемой прибыли, большинство – до цифры в 7 %. Но теперь можно было купить долгосрочные правительственные облигации по ставке 10,4 %. Можно было, по сути, остаться при этом доходе, купив так называемые стрипсы, которые гарантировали вам ставку реинвестирования в 10,4 %. По сути, ваш сосед-дурачок мог бы управлять фондом и достичь доходов гораздо выше тех инвестиционных ожиданий, которые использовали компании.

С чего бы компании регистрировать 7,5 %, когда она могла получить 10,5 % на государственных облигациях? Ответ опять кроется в том же зеркале заднего вида: инвесторы, которые пережили падение Nifty Fifty (модной пятидесятки) в начале 70-х, все еще помнили неудачи того периода и уже неактуально оценивали свои возможные доходы. Они не могли сделать необходимое умственное заключение.

Теперь давайте перенесемся в 2000 год, когда у нас есть долгосрочные правительственные облигации со ставкой в 5,4 %. И что эти четыре компании говорят в ежегодных отчетах 2000 года об ожиданиях на их пенсионные фонды? Они используют оценку в 9,5 % и даже 10 %.

Я – человек азартный и хотел бы поспорить с финансовым директором любой из этих четырех компаний, или с их статистиками или аудиторами на круглую сумму, что в течение следующих 15 лет они не получат среднего дохода, который заявляют. Просто посмотрите на расчеты как минимум. Портфель фонда, вероятно, состоит на одну треть из облигаций, на которые – предполагая консервативную смесь бумаг с соответствующим спектром срока платежей – фонд сегодня не может ожидать прибыли, сильно превышающей 5 %. Очень просто посчитать, что фонду нужно получить в среднем более 11 % на две трети инвестиций, которые приходятся на акции, чтобы в общем и целом заработать 9,5 %. Это довольно героическое предположение, особенно учитывая приличные инвестиционные издержки, которые терпит типичный фонд.

Героические утверждения творят чудеса, однако в общем итоге. Заявив об уровне ожиданий, показанном в дальней правой колонке, эти компании в итоге докладывают о гораздо более высоких заработках – гораздо больших, чем если бы они использовали уровни ниже. И определенно убытки терпят совсем не те люди, которые устанавливают норму. Актуарии, которые играют большую роль в этой игре, не знают ничего конкретного о будущих инвестиционных доходах. Они лишь знают, что их клиентам нравятся высокие нормы. А счастливый клиент – постоянный клиент.

Мы тут говорим про большие суммы? Давайте посмотрим на General Electric, самую дорогую и самую любимую компанию. Я и сам большой ее фанат. Компания General Electric прекрасно управляла своим пенсионным фондом долгие десятилетия, и ее предположения по поводу доходов типичны для основной массы компаний. Я использую эту компанию как пример только из-за ее известности.

Если мы вернемся снова в 1982 год, General Electric зарегистрировала пенсионных отчислений общей стоимостью в $570 миллионов. Это стоило компании 20 % заработка до вычета налогов. В прошлом году General Electric зарегистрировала $1,74 миллиарда пенсионного прихода. Это составило 9 % доналоговых заработков компании. И это в 2,5 раза больше дохода аппаратного подразделения в $684 миллиона. $1,74 миллиарда – это просто огромное количество денег. Если снизить ожидания о пенсии достаточно – уйдет большая часть прихода.

Пенсионный приход General Electric и многих других корпораций своим существованием обязан правилу Комитета по стандартам финансового учета, которое вступило в силу в 1987 году. С этого момента компании, которые правильно оценивают будущие заработки и получают те показатели по фонду, которые указали, могут начать учитывать доход от пенсии в учете доходов и расходов компании. В прошлом году, согласно данным Goldman Sachs, тридцать пять компаний в списке S&P 500 получают более 10 % заработка от прихода пенсионных фондов, даже несмотря на то, что во многих случаях ценность пенсионных инвестиций уменьшается.

К сожалению, объект пенсионных ожиданий, насколько бы он ни был критичным, практически никогда не выносится на заседаниях совета компании. (Я сам был на девятнадцати советах и никогда не слышал серьезной дискуссии на эту тему.) И теперь, конечно, необходимость дискуссии критична, потому что эти предположения, основанные на прошлом опыте, в славные дни 1990-х, очень экстремальны. Я призываю вас спросить финансового директора компании, которая имеет большой пенсионный фонд с фиксированной выплатой, какие исправления необходимо сделать в заработках компании, если пенсионные ожидания были снижены до 6,5 %. Потом, если захотите проявить бестактность, спросите, какими были ожидания компании в 1975 году, когда и у акций, и у облигаций возможные доходы были гораздо выше, чем сейчас.

Скоро должны выйти ежегодные отчеты, и будет интересно посмотреть, снизили ли компании свои ожидания о будущих доходах на пенсию. Учитывая, насколько низкими были доходы в последнее время и, вероятно, останутся такими и впредь, исполнительные директора, аудиторы и актуарии рискуют судебными разбирательствами за введение инвесторов в заблуждение. И директора, которые не поставят под сомнение оптимизм, показанный таким образом, будут неверно выполнять свою работу.

Тур, который я провел по XX веку, доказывает, что периодически возникает рыночная иррациональность до крайностей, и предполагается, что инвесторам, которые хотят зарабатывать хорошо, лучше научиться справляться со следующей вспышкой подобной иррациональности. Необходимо противоядие, и, по моему мнению, это количественный анализ. Если вы анализируете, необязательно становиться гением, но не стоит и сходить с ума.

На макроуровне количественный анализ вообще не обязан быть сложным. Внизу показан график почти за восемьдесят лет, и он довольно фундаментален в своих показателях. График показывает рыночную стоимость всех котирующихся на бирже ценных бумаг как процент от бизнеса в стране – а именно процент от ВНП.

Это соотношение, однако, не абсолютно точно передает все, что вы должны знать. Однако это, вероятно, лучший из существующих показателей того, где находится оценка акций в любой данный момент времени. И, как можно увидеть, почти два года назад это соотношение поднялось на беспрецедентный уровень. Это должно было стать четким предупреждающим сигналом.

«После смерти Баффетта его доверенные лица распределят, пока еще не определенным способом, оставшиеся выделенные акции на благотворительность».

Для меня основная идея этого графика вот в чем: если процентное соотношение упадет до уровня 70–80 %, то покупка акций принесет вам прибыль. Если это соотношение приближается к 200 % – как это было в 1999-м и части 2000 года, – вы играете с огнем. Как вы можете видеть, соотношение недавно было 133 %.

Даже несмотря на это, показатель сильно снизился с того времени, когда я говорил про биржу в 1999 году. Я предположил тогда, что американцам стоит ожидать дохода на собственный капитал примерно в 7 % в следующее десятилетие или два (при том что дивиденды будут включать в себя предположительно 2 % инфляции). Это большая цифра, не считая фрикционных издержек, таких как комиссии и платежи по сделкам. В чистом виде я считал, что доходы могут составить 6 %.

Сегодня «гамбургеры» на бирже, так сказать, дешевле. Экономика страны поднялась, и акции снизились в цене, а это значит, что инвесторы получают больше за те же деньги. Я бы ожидал сейчас увидеть долгосрочные доходы немного выше, где-то в районе 7 % за вычетом издержек. Совсем неплохо – конечно, только если вы все еще не ожидаете таких же показателей, как в 1990-х.

10 декабря 2001 года

Речь Баффетта, которую Кэрол Лумис переработала в статью

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК